„Uvedená data hovoří o velké finanční konzervativnosti Čechů. Z nejpopulárnějších produktů jsou jen produkty třetího pilíře určené pro tvorbu rezervy na penzi. Záleží na tom, zda má budoucí penzista uložené peníze v produktech penzijního připojištění, nebo doplňkového penzijního spoření. V prvním případě sice nemůže dojít k „zápornému“ zhodnocení, ale výnosy se pohybují na úrovni spořicích účtů. Omluvitelným důvodem pro setrvání u tohoto produktu tedy může být vyšší věk, příspěvky zaměstnavatele, či státní příspěvek. Na horizontu 10 či 15 let ale bude za běžných podmínek na trhu výnosově výrazně zajímavější doplňkové penzijní spoření,“ vysvětluje Martin Novák, hlavní analytik Broker Consulting.

Mohlo by vás zajímat: Atradius Country Report očekává nárůst insolvencí v západní Evropě

„Volit spořicí či dokonce běžný účet pro tvorbu rezervy na důchod se jeví jako velmi špatné rozhodnutí. Kvůli nízkému až nulovému úročení, které rozhodně nepokryje inflaci, peníze každý rok ztrácí na kupní síle. Pokud se bude inflace pohybovat plus mínus okolo cíle České národní banky, tak kupní síla sta tisíc korun za dvacet let klesne asi o třetinu,“ dodává Novák.

Budoucí čeští penzisté pak nemají zásadní obavy z finančních dopadů odchodu do důchodu. 40,8 procent z nich se domnívá, že i v penzi, při poklesu příjmů, dokážou ufinancovat vše, co potřebují. Dalších 28,2 procent ale už tuto bezstarostnost nesdílí. Naopak mají velké obavy a bojí se, že si i v době zaslouženého odpočinku budou muset přivydělávat, aby pokryli své základní potřeby. Podle Českého statistického úřadu je hranice příjmové chudoby stanovena na 11 693 korun pro domácnosti jednotlivce a nejčastěji se týká matek samoživitelek a právě žen, které žijí samy a je jím více než 65 let.

„Pro takovéto domácnosti pak může být fatální i nečekaný výdaj ve výši zhruba deset tisíc korun. Ke konci roku jsme v tuzemsku měli 2 410 080 starobních důchodů. Tento počet ale bude postupně narůstat. Průměrná výše starobní penze byla na konci roku 2018 celkem 12 418 Kč. Statisticky vyšší důchod mají muži, a to v průměru 13 683 Kč. Naopak průměrný důchod ženy byl 11 281 Kč. Je třeba poznamenat, že na průměrný důchod rozhodně nedosáhnou všichni penzisté,“ přibližuje fakta Novák a pokračuje: „Z toho důvodu je optimismus 55,3 procent Čechů, kteří se finanční budoucnosti v penzi neobávají, nebo jí berou na lehkou váhu, poněkud zarážející.“

Mohlo by vás zajímat: Pojistitelé varují před elektrokoloběžkami na chodnících

Alarmujícím zjištění pak je, že každý sedmý Čech (13,5 procent) nemá vůbec ponětí, v jakém stavu se nachází jeho finance nyní, natož jak to bude po odchodu do důchodu.

Nemoci, samota a finance – tři strašáci budoucích penzistů

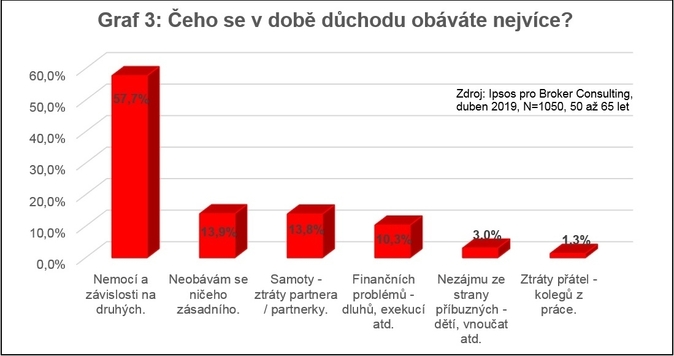

Průzkum se věnoval také oblastem, kterých se ve spojitosti s odchodem do penze Češi nejvíce obávají. Výrazně převládly nemoci a možná následná závislost na pomoci druhých (57,7 %), s velkým odstupem pak je ztráta partnera či partnerky (13,8 %) a každý desátý se pak obává své finanční situace (10,3 %). Právě potřeba intenzivnější lékařské péče, případně závislost na dalších osobách znamená zvýšené finanční výdaje v řádu stovek až tisíců měsíčně.

„Češi se bojí nemocí, ale na prevenci nejenom zdravotní, ale i finanční moc nedbají. Právě oblast zabezpečení je nejčastěji přehlížená, případně řešena velmi nedostatečně. Když připravujeme s klienty Finanční plán, tak jim vysvětluji, že oblast zabezpečení jsou pro ně taková ta zadní vrátka „coby kdyby“, a proto je třeba mít pokrytá zejména velká rizika, která nejvíce zasáhnou do rodinného rozpočtu,“ vysvětluje Kateřina Štoudková Vylášková, ředitelka obchodního místa OK POINT Blansko.

Mohlo by vás zajímat: Credendo: 2018 – rok, kdy USA odstartovaly obchodní válku

„Za poslední čtvrtstoletí se výrazně změnil životní styl Čechů a prodloužila se doba dožití. Dnešní šedesátníci jsou aktivní lidé, kteří často cestují, užívají si penze, mnohdy částečně ještě pracují a přitom stále vychovávají nezletilé potomky. To vše jsou argumenty pro to, aby i v tomto věku mysleli na rizika jako invalidita či smrt,“ doplňuje na závěr Štoudková.

*Průzkum společnosti Broker Consulting realizovaný přes aplikaci Instant Research od Ipsos v dubnu 2019, na reprezentativním vzorku ve věku 50 až 65 let, N=1050.

Komentáře

Přidat komentář