Kdo skutečně nese náklady probíhající obchodní války?

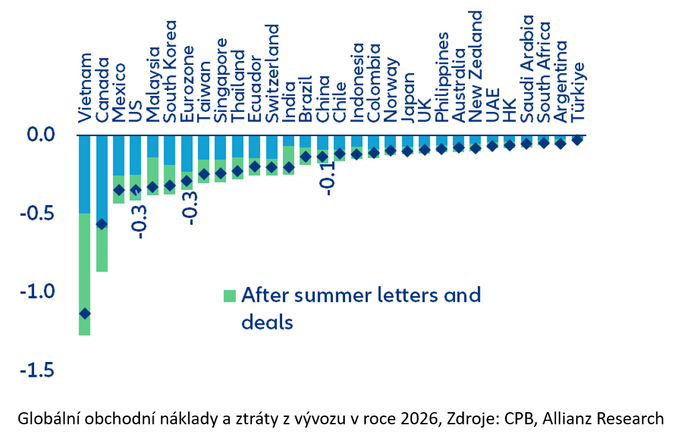

Prozatím především vývozci, ale dopad pocítí i američtí spotřebitelé v podobě vyšší inflace (do poloviny roku 2026 vzroste o 0,6procentního bodu). Globální obchodní trasy se sice posunuly, což vývozcům umožňuje zmírnit dopady, ale rizika poklesu zůstávají vysoká, protože pokračují odvětvová šetření a obchodní dohoda s Čínou je teprve v jednání. Teoreticky by ztráty z vývozu mohly dosáhnout 0,3 % HDP (EU) až 1,3 % HDP (Vietnam) ve srovnání se scénářem před obchodní válkou. Náklady pro USA se odhadují na 0,3 %. Pokud by se realizovaly přísliby přímých zahraničních investic v USA, dosáhly by do roku 2026–2028 6 % HDP USA a pro země původu by byly velmi nákladné. Celkově se očekává, že růst světového obchodu se zbožím a službami se v roce 2026 zpomalí z hlediska objemu na 0,6 % z 2 % v roce 2025.

Je stagflace pořád jen hrozící riziko, nebo realita?

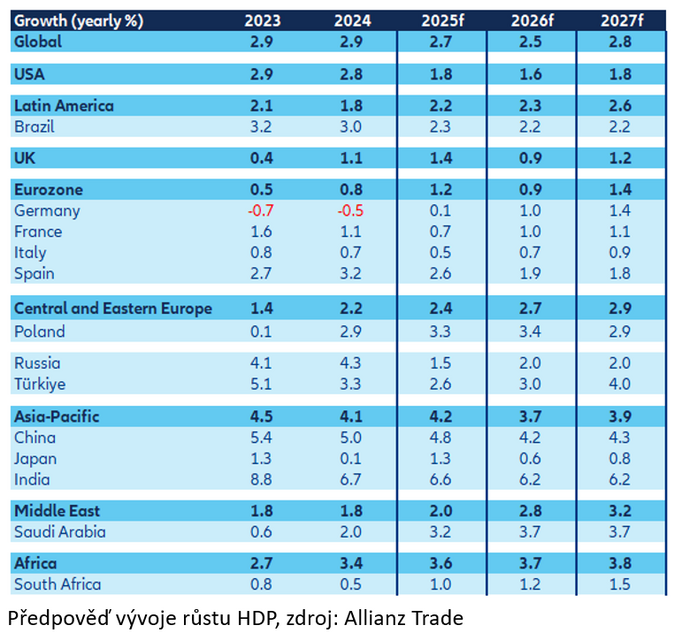

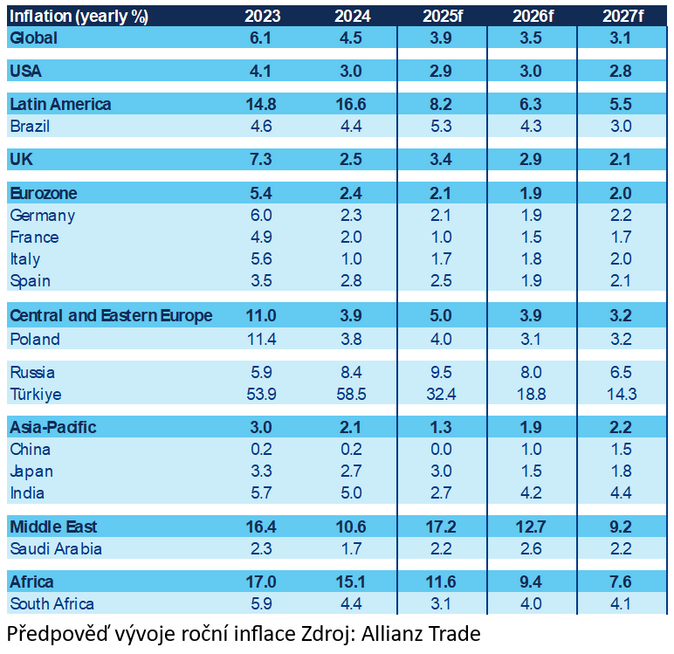

Ano, již probíhá, ale prozatím se jedná o mírnou stagflaci. Inflace zůstává nad cílem v mnoha vyspělých ekonomikách, jako je Velká Británie, USA a Japonsko, zatímco růst je nevýrazný. Tato kombinace představuje z historického hlediska mírnou stagflační fázi. U většiny ekonomik očekáváme, že se inflace do roku 2027 postupně vrátí k 2% cíli. Zatímco Spojené království v současné době vyniká obzvláště vysokou inflací, USA pravděpodobně zaznamenají nejdelší překročení cíle. Kombinace cel, pokračujících fiskálních stimulů a nedostatku pracovních sil způsobeného imigrací udržuje americkou ekonomiku mírně přehřátou a cenové tlaky zvýšené.

Dokážou centrální banky vyřešit své složité dilema?

Centrální banky ve vyspělých ekonomikách čelí trojnásobné výzvě: slabému růstu, přetrvávající inflaci a rostoucím fiskálním deficitům, které tlačí nahoru dlouhodobé výnosy a zesilují zaměření na globální kvantitativní zpřísňování (QT). Očekáváme, že Fed do poloviny roku 2026 provede pouze tři další snížení sazeb a dosáhne konečné sazby 3,25–3,50 %, což je výrazně nad současnou tržní cenou. ECB již snížení sazeb ukončila, zatímco Bank of England (centrální banka Spojeného království) pravděpodobně přistoupí k dalšímu uvolnění a do roku 2027 sníží sazby na 3,0 %, pod současnou tržní cenu, protože inflace poklesne a ekonomika nebude potřebovat tak restriktivní měnovou politiku. Naopak japonská centrální banka se vydá opačným směrem a bude pokračovat ve zvyšování sazeb směrem ke konečné sazbě 1,0 %, protože jádrová inflace je stále příliš vysoká. QT bude pokračovat v ECB, Bank of England i v Japonské centrální bance, a to za předpokladu, že dluhopisové trhy zůstanou v pořádku. Fed však již z velké části dokončil snižování své bilance, což částečně ulevilo dlouhodobým výnosům.

Mohlo by vás zajímat: Počty poradců ve třetím čtvrtletí: Historický rekord…

Čelí dominance amerického dolaru nové éře nejistoty?

Navzdory silné dedolarizaci odráží většina dosavadního oslabení EUR/USD na trzích spíše holubičí postoj Fedu ve srovnání s ECB, který je způsoben spíše známkami ekonomického oslabení v USA než pochybnostmi o nezávislosti Fedu. Dlouhodobé inflační očekávání zůstávají dobře ukotvená a krátkodobé cenové tlaky se zmírnily více, než se očekávalo. Nicméně asi třetina poklesu dolaru může být skutečně spojena s de-dolarizací po „Dni osvobození“, a to především prostřednictvím zvýšeného měnového zajištění, spíše než přímým odlivem kapitálu. Rozhodující je, že USA nadále přitahují silné zahraniční investice. Do budoucna očekáváme, že kurz EUR/USD zůstane víceméně stabilní, protože mírná pokračující dedolarizace bude pravděpodobně kompenzována jestřábím postojem Fedu. Rizika však směřují k oslabení amerického dolaru. Ovlivnit to může politický vývoj – pomocí přímějšího zasahování do měnové politiky nebo obnovením návrhů „Mar-a-Lago Accord“. To by mohlo urychlit dedolarizaci nad rámec našeho základního scénáře.

Do jaké míry může fiskální dominance ovlivnit dlouhodobé úrokové sazby?

Rostoucí čistá nabídka dluhopisů v kombinaci s vysokými fiskálními deficity tlačila dlouhodobé výnosy nahoru, například výnosy 30letých dluhopisů ve Velké Británii dosáhly nejvyšší úrovně od 90. let. Politika bude určovat směr ve Francii a USA. Klíčovou roli však i nadále hrají centrální banky. Tempo kvantitativního zpřísňování zvyšuje nabídku v rozsahu srovnatelném s fiskálními deficity na mnoha trzích. V případě potřeby mohou zpomalit QT – nebo dokonce znovu zahájit QE – aby stabilizovaly trhy.

Zvýší EU v letech 2026–2027 konečně výdaje na obranu?

Plán EU „Rearm Europe Plan“ počítá s alokací 800 miliard eur na čtyři roky, z toho 150 miliard eur na vojenské zakázky. Navzdory značným finančním prostředkům však Evropa čelí překážkám v rychlém posilování vojenských kapacit kvůli omezením výroby, protože obranné firmy mají rekordní objem nevyřízených zakázek (cca 350 miliard eur) a nezdá se, že by zvýšily své investiční výdaje (cca 5 %). Navíc nízká spolupráce v rámci Evropy a zaměření na domácí nákupy mohou bránit dlouhodobým projektům, jako je francouzsko-německá iniciativa na výrobu stíhacích letounů. Snaha Evropy snížit závislost na dovozu vojenského materiálu z USA bude ohrožena geopolitickým vývojem na Ukrajině a obchodní dohodou mezi USA a EU. V důsledku toho se jeví jako realističtější mírný nárůst výdajů o 10 až 20 % do roku 2027, kdy by podíl výdajů na obranu dosáhl 2,3 až 2,5 % HDP. To by do té doby znamenalo dopad na růst evropského HDP ve výši přibližně 0,2procentního bodu.

Jak společnosti řeší problém trvale vysokých nákladů na financování?

Navzdory nižším úrokovým sazbám zůstává poptávka společností po úvěrech v eurozóně utlumená. V USA se poptávka po firemních úvěrech zvyšuje i přes přísnější úvěrové standardy. Společnosti řeší problém trvale vysokých nákladů na financování prováděním strategických úprav, jako je zvýšení provozní efektivity, renegociace smluv s dodavateli a investice do automatizace s cílem snížit výdaje. Mnoho velkých společností prodlužuje splatnost dluhů, snižuje zadluženost nebo získává kapitál na dluhopisových trzích, kde jsou výnosy stále příznivé, aby minimalizovaly úrokové zatížení, a zároveň zkoumají alternativní zdroje financování, jako jsou soukromé úvěry nebo strategická partnerství, kvůli přísným nebo dražším tradičním bankovním úvěrům. Vrchol globální insolvence podniků se očekává až v roce 2027: předpokládáme nárůst o 6 % v roce 2025 a 4 % v roce 2026, poté teprve dojde k mírnému poklesu.

Mohlo by vás zajímat: TOP 30 pojišťovacích makléřů za rok 2024 v Česku dle oPojištění.cz

Hrozí na kapitálovém trhu bublina?

Ne, ale boom umělé inteligence se zdá být plně zohledněn v cenách, což ponechává omezený prostor pro krátkodobý růst. Zatímco akciové trhy, zejména v USA, se obchodují za vysoké ceny v poměru k ziskům, silný dlouhodobý růst zisků – odhadovaný na 15 % ročně, ve srovnání s 10 % v Evropě – udržuje poměr ceny k zisku a růstu (PEG) pod kontrolou. To se však soustřeďuje pouze na několik technologických společností s velkou tržní kapitalizací, což činí trh velmi závislým na naplnění očekávání v oblasti AI.

Které rozvíjející se trhy se potýkají s rostoucími nerovnováhami?

Rozvíjející se trhy se celkově stále nacházejí v expanzivním cyklu, částečně díky dosavadní podpůrné vnější poptávce. Asijští vývozci získali podíl na trhu v USA, přičemž státy jako Tchaj-wan, Vietnam, Thajsko a Indonésie si dokonce udržely volné výrobní kapacity. Vzhledem k tomu, že se ekonomický výhled zhoršuje, inflace je pod kontrolou a dolar oslabuje, většina centrálních bank rozvíjejících se trhů urychlila snižování úrokových sazeb a cyklus by se měl do poloviny roku 2026 zpomalit. Více než polovina rozvíjejících se trhů také uvolňuje fiskální politiku. Trhy se v této fázi nezdají být znepokojeny, ale rostoucí obavy vyvolává ocenění, a některé trhy vyžadují pečlivé sledování (např. Argentina, Brazílie, Egypt, Indonésie). Většina zemí Latinské Ameriky a střední a východní Evropy (a některé země jihovýchodní Asie a Afriky) by také byla zranitelná vůči posunu k averzi k riziku, protože jsou čistými dlužníky s deficitem běžného účtu. Čínská ekonomika se do roku 2026 zpomalí, vzhledem k pravděpodobnému poklesu exportu a stále slabé domácí poptávce. Jednou z výzev je obnovit důvěru soukromého sektoru a omezit deflační tlaky – další politická podpora bude pravděpodobně poskytnuta do prvního čtvrtletí příštího roku.

Mohlo by vás zajímat: Lloyd's otáčí kormidlem: Fosilní paliva už nebudou tabu

Jaké události by nás mohly nasměrovat k pesimistickým scénářům?

Zvýšený protekcionismus s 45% pravděpodobností může vést ke globální obchodní recesi způsobené eskalací celních sazeb v USA, což by mělo negativní dopad na růst a inflaci a zároveň by vyvíjelo tlak na úrokové sazby a akcie na vyspělých trzích. Mezitím by šok v podobě politiky de-dolarizace s 35% pravděpodobností mohl posunout kurz EUR/USD nad 1,25. Krize státního dluhu s 20% pravděpodobností by mohla vzniknout v důsledku vysoké úrovně dluhu a úrokových sazeb, které omezují fiskální politiku ve Francii, Itálii, Velké Británii a USA. Geopolitické napětí by se mohlo dále zvýšit, přičemž potenciálními riziky jsou konflikt mezi NATO a Ruskem, eskalace na Blízkém východě a otevřený konflikt mezi Čínou a Tchaj-wanem. Naopak příměří mezi Ukrajinou a Ruskem by mohl podpořit ekonomický růst a evropský průmysl. Růstu by mohla přispět i USA, která pohání ekonomický růst díky pokrokům v oblasti umělé inteligence a také úspěch její „Trumponomics“, což by vedlo k vyššímu růstu a pozitivním dopadům na akcie rozvinutých trhů.

Komentáře

Přidat komentář