„Lidé v Česku se, co se týče důchodů, tradičně spoléhají na stát více, než si státní penzijní systém zaslouží,“ shodují se generální ředitel ČSOB Pojišťovny Jeroen van Leeuwen a generální ředitel ČSOB Penzijních fondů Petr Beneš. V současnosti odpovídá starobní důchod v průměru jen 40 procentům předchozí hrubé mzdy a tento poměr se podle většiny prognóz bude v příštích letech dále snižovat. „K tomu, aby propad životní úrovně po odchodu do důchodu nebyl příliš velký, by penzisté měli mít měsíční příjem odpovídající alespoň sedmdesáti procentům jejich předchozího čistého výdělku,“ říká Petr Beneš, podle nějž je nutné, aby si lidé rozdíl mezi důchodem od státu a potřebným příjmem zajistili soukromým spořením v době svého aktivního zaměstnání.

Průměrné částky, které si v současnosti lidé v Česku pravidelně ukládají, však k vytvoření potřebné finanční rezervy zdaleka nepostačují. „Pojišťovny v České republice sice spravují více než 8,5 milionu smluv o životním pojištění, v průměru však na každou z nich připadá jen kolem 550 korun pojistného měsíčně, a to včetně rizikové složky, z níž se finanční rezerva nevytváří,“ upozorňuje Jeroen van Leeuwen. „Proto je podíl životního pojištění na HDP v České republice téměř čtyřikrát nižší než v Evropské unii jako celku, včetně jejích nových členů,“ dodal Leeuwen s tím, že u penzijního připojištění je nepoměr v porovnání s vyspělými ekonomikami Evropy a světa ještě vyšší.

Na životní pojištění a penzijní připojištění připadá v současnosti přibližně pětina úspor obyvatel ČR, v absolutním vyjádření jde zhruba o 400 miliard korun.

Vybudování finanční rezervy pomocí životního pojištění a penzijního připojištění

Výchozí předpoklady

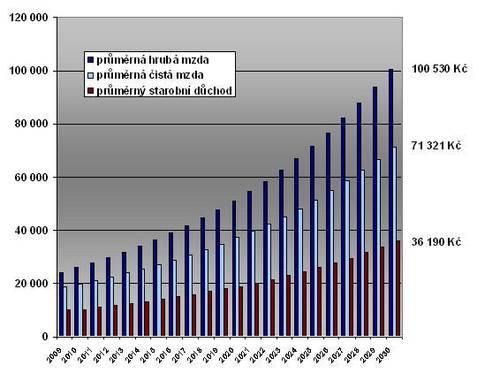

Při zachování tempa růstu mezd v ČR z let 2000–2008 překročí v roce 2030 průměrná hrubá mzda 100 000 Kč a průměrná čistá mzda bezdětného zaměstnance v tomto roce přesáhne 71 000 Kč (za předpokladu současného způsobu zdanění). Průměrný starobní důchod v roce 2030 by pak byl vyšší než 36 000 Kč (při očekávaném poklesu náhradového poměru ze současných 40 na 36 %) – viz obr. 1. K tomu, aby příjem zaměstnance s průměrnou mzdou činil po odchodu do důchodu 75 % jeho předchozí čisté mzdy, bude zapotřebí měsíční renta 17 300 Kč (při 3% ročním výnosu z uložených peněz).

Příklad 1

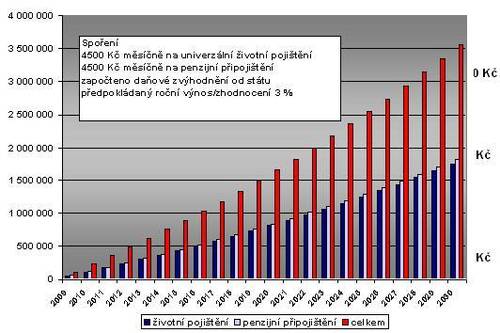

Pan Jiří (44 let), zaměstnanec s průměrným příjmem, půjde v roce 2030 do penze v 65 letech. Bude mít statistickou naději, že se dožije 80 let, rentu 17 300 Kč měsíčně tak bude potřebovat aspoň po dobu 15 let a v době odchodu do penze bude muset mít našetřeno 3,5 milionu korun. Pokud pan Jiří uzavře ve svých 44 letech životní pojištění a penzijní připojištění a spoření rozloží stejným dílem mezi ně, musel by k naspoření 3,5 milionu korun ukládat – i při započtení daňových úlev od státu – 9000 Kč měsíčně (viz obr. 2), tedy téměř polovinu své současné čisté mzdy, což není reálné. Podobně by tomu bylo i u jiných finančních produktů.

Obr. 1: Budování finanční rezervy podle příkladu 1

Příklad 2

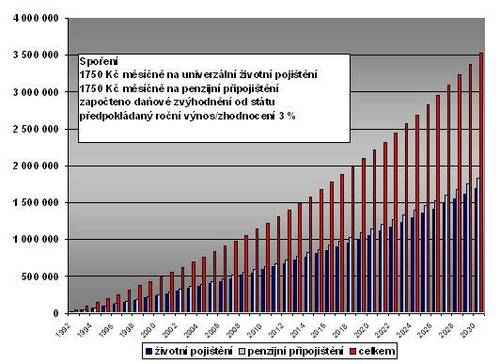

Pan Martin (44 let), který v roce 2030 půjde do penze ve svých 65 letech, má stejnou výchozí platovou situaci a stejné budoucí finanční představy jako pan Jiří, životní pojištění a penzijní připojištění ale uzavřel už ve svých 27 letech. K naspoření potřebných 3,5 milionu korun mu stačí ukládat měsíčně podstatně nižší částky – 1750 + 1750 Kč (viz obr. 3). Kdyby si zvolil nerovnoměrnou variantu spoření – například že do svých 40 let bude ukládat jen 1000 + 1000 Kč, pak od 40 let bude potřebovat ukládat 2500 + 2500 Kč měsíčně.

Obr.2 Budování finanční rezervy podle příkladu 2

„Aniž bychom chtěli malovat čerta na zeď, je evidentní, že začít spořit na stáří po čtyřicítce už nemusí k vybudování potřebné finanční rezervy stačit, protože doporučené měsíční částky spoření se pak šplhají značně vysoko,“ řekl Petr Beneš. „I sebelepší finanční plán může navíc zhatit nečekaná životní událost. Jediným finančním produktem, jímž se proti tomu dá ochránit, je životní pojištění,“ dodal Jeroen van Leeuwen.

Obr.3 Model vývoje průměrných mezd a průměrných starobních důchodů

(při zachování tempa růstu mezd z let 2000–2008, současném způsobu zdanění a postupném poklesu náhradového poměru na 36 % v roce 2030)

Komentáře

Přidat komentář