Objem poskytnutých hypoték v listopadu vesměs stagnoval na říjnové úrovni

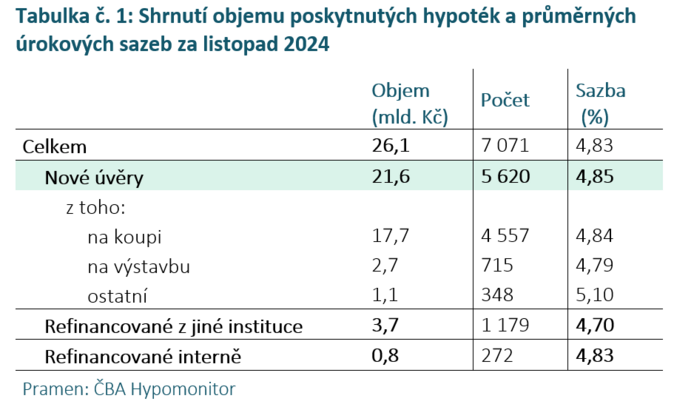

Banky a stavební spořitelny dle ČBA Hypomonitoru poskytly domácnostem v listopadu hypotéky v objemu 26,1 mld. Kč. Objem poskytnutých hypoték tak meziměsíčně mírně poklesl o 240 mil. Kč, tj. o 1 %. Pokles byl ovšem asi o tři procentní body silnější, pokud vezmeme v úvahu obvyklý říjnový mírně vyšší meziměsíční růst hypotečního trhu. Meziroční růst objemu poskytnutých hypoték mírně dále zpomalil k 62 % po 94% nárůstu v prvních třech čtvrtletích letošního roku. Pokles meziroční dynamiky je způsoben postupně zvyšující se srovnávací základnou. Od ledna do listopadu je objem poskytnutých hypoték meziročně o 86 % vyšší, počet poskytnutých hypoték pak o 53 %. „Poptávka po hypotékách je stabilní od léta a sazby pokračují v mírném poklesu. V podmínkách, kdy i nadále očekáváme drobný pokles sazeb, by se i nadále měla poptávka po hypotékách udržet na vysoké úrovni,“ říká Petra Skrbková, šéfka sekce Bydlení v České spořitelně.

Mohlo by vás zajímat: ČAP ke 3Q 2024: Pojišťovnám dramaticky rostou náklady na pojistné plnění

Objem skutečně nově poskytnutých hypoték bez refinancování v listopadu dosáhl 21,6 mld. Kč s obdobným meziměsíčním vývojem jako u celkových hypoték. Podobně jako objem se výrazně nezměnil ani počet nově poskytnutých hypoték, který v listopadu dosáhl 5 620, což je ovšem o 35 % vyšší číslo než před rokem.

Objem skutečně nově poskytnutých hypoték bez refinancování v listopadu dosáhl 21,6 mld. Kč s obdobným meziměsíčním vývojem jako u celkových hypoték. Podobně jako objem se výrazně nezměnil ani počet nově poskytnutých hypoték, který v listopadu dosáhl 5 620, což je ovšem o 35 % vyšší číslo než před rokem.

Objem refinancovaných úvěrů (interně či z jiné instituce) po jednorázovém srpnovém nárůstu v listopadu setrval na hodnotě 4,6 mld. Kč jako v předchozích dvou měsících. Podíl refinancovaných úvěrů na celkovém objemu poskytnutých hypoték se tak nepatrně zvýšil na 17,5 %, což je mírně nad letošním průměrem 16,9 %. To je poblíž 17,2% podílu z let 2022-2023, ovšem stále pod téměř 29% podílem z období 2020-2021, kdy se domácnosti refinancovaly za hypoteční sazbu 2,14 %.

„V letních měsících byl na silnější poptávce vidět nejen efekt snižujících se sazeb, ale i snaha klientů uzavřít smlouvu do 1. 9., odkdy se měnily podmínky pro mimořádné splácení. Mírné poklesy v poptávce v září a říjnu se v listopadu vyrovnávají a můžeme opět mluvit o rostoucím trendu. Předpokládáme, že poptávka poroste i v dalších měsících a chystáme se na vlnu klientů, kteří budou refinancovat hypotéky z doby nízkých úrokových sazeb,“ očekává Roman Vítek, ředitel klientské divize Fio banky.

Mohlo by vás zajímat: Mrtví na cestách… na silnicích se držíme pod pětistovkou

Průměrná hypoteční sazba se dále snížila

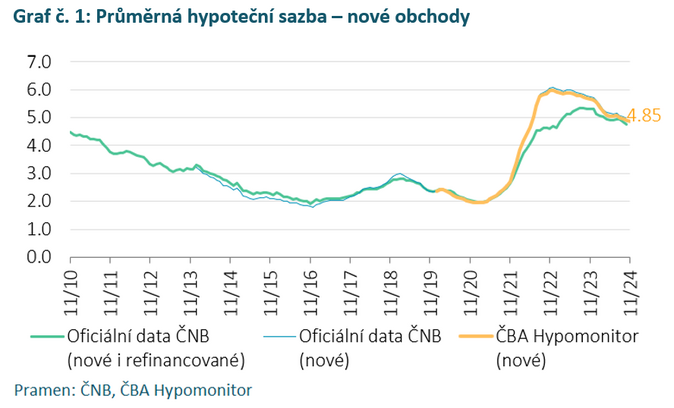

Úroková sazba u skutečně nově poskytnutých hypotečních úvěrů pokračovala v listopadu v mírném poklesu a dosáhla 4,85 % po 4,90 % v říjnu. V posledních třech měsících tak po více než dvou letech setrvává pod 5% hranicí. Listopadová hypoteční sazba tak byla bezmála o jeden procentní bod níže v porovnání s její průměrnou hodnotou 5,8 % v roce 2023 (koncem roku 2022 se téměř dostala k 6 %). Realizované úrokové sazby na rozdíl od cen nabídkových reflektují skutečnou reálnou úrokovou sazbu u podepsaných hypotečních smluv.

Hypoteční sazby reagují s několikaměsíčním zpožděním především na vývoj tržních úrokových sazeb delších splatností. Promítá se do nich řada faktorů, nejen vývoj úrokové sazby ČNB, ale i kombinace výhledu na inflaci, ekonomiku a dynamiky měnového kurzu. V současnosti například trh na ročním výhledu signalizuje přibližně o půl procentního bodu mírnější pokles úrokových sazeb ČNB než předjímal koncem září.

Hypoteční sazby reagují s několikaměsíčním zpožděním především na vývoj tržních úrokových sazeb delších splatností. Promítá se do nich řada faktorů, nejen vývoj úrokové sazby ČNB, ale i kombinace výhledu na inflaci, ekonomiku a dynamiky měnového kurzu. V současnosti například trh na ročním výhledu signalizuje přibližně o půl procentního bodu mírnější pokles úrokových sazeb ČNB než předjímal koncem září.

A to kvůli silnějšímu růstu spotřebitelské inflace, silnějšímu růstu mezd v ekonomice. Zároveň do této dynamiky vstupuje i vývoj obdobných úrokových sazeb v zahraničí. Zmíněné tržní úrokové sazby delších splatností[1] jsou v posledním období rozkolísané a reagují do velké míry na očekávání trhů spojené s vývojem sazeb v USA. Tato česká pětiletá sazba se nyní pohybuje přibližně okolo 3,5 %, tedy asi o 0,35procentního bodu výše než v září. To odráží nárust těchto sazeb v USA, a to více než o půl procentního bodu, což částečně kompenzoval pokles obdobných eurových sazeb téměř o čtvrt procentního bodu.

„Nižší sazby u nových hypoték přinášejí žadatelům nižší výdaje na měsíční splátky přibližně v rozsahu nárůstu spotřebitelských cen v letošním roce, tedy téměř o 2,5 %. Ovšem v nadcházejících letech čeká hypoteční trh refinancování hypoték z období nízkých úrokových sazeb,“ podotýká Radek Šalša, mluvčí Česká bankovní asociace.

Mohlo by vás zajímat: Opravy silnic I. třídy stály 62,5 mld. Kč. Třetina z nich zůstala v havarijním stavu!

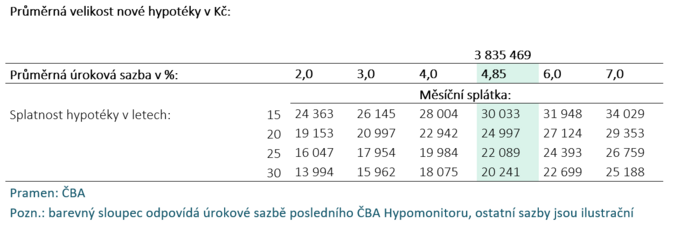

Průměrná velikost hypotéky se v listopadu dále mírně zvýšila

Průměrná výše hypotéky v listopadu dosáhla 3,84 po 3,79 mil. Kč v říjnu. Odhlédneme-li od mimořádné hodnoty v srpnu, od dubna postupně roste a převyšuje dosavadní rekordní úroveň z listopadu 2021 ve výši 3,46 mil. Kč. Dosáhnout na vyšší hypotéku umožňuje postupný pokles hypotečních sazeb či pokračující uvolnění makroobezřetnostních příjmových limitů ze strany ČNB společně s postupným růstem reálných příjmů domácností. Výše hypotéky pak souvisí také s vývojem cen nemovitostí, které byly ve 2. čtvrtletí letošního roku zhruba o 10 % vyšší, než v posledním čtvrtletí roku 2021, a pokračovaly dle předběžných dat v růstu i ve 3. čtvrtletí.

Pokles hypotečních úrokových sazeb v letošním roce snížil splátku u průměrné nové hypotéky o 10 %, téměř o 2,5 % čistého příjmu žadatele. Scénáře vývoje měsíční splátky pro různé délky splatnosti hypotéky znázorňuje tabulka č. 2. Z ní je patrné, že pokles hypotečních sazeb bezmála o jeden procentní bod vůči jejich průměrné výši v roce 2023 přinesl, pro průměrnou velikost hypotéky při jejím obvyklém skoro 27letém splácení, snížení měsíční splátky téměř o 2 200 Kč. [2] Naopak, ve srovnání s průměrnou 2,3% úrokovou hypoteční sazbou pro nové hypotéky v roce 2019, tak současná hypoteční sazba při zkrácení splatnosti úvěru zvedá měsíční splátky u průměrné hypotéky více než o 6 000 Kč výše. Splátka hypotéky ve výši jednoho milionu korun s 30letou splatností se současnými úrokovými sazbami se pohybuje kolem 5,3 tisíce Kč.

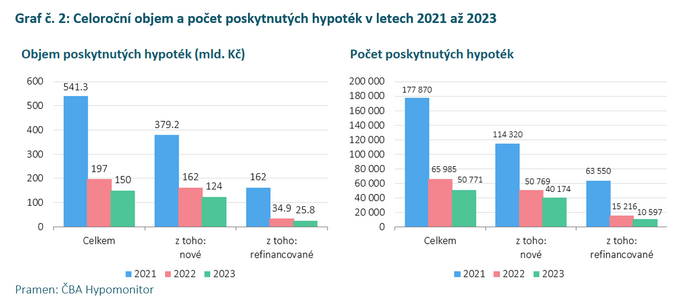

Za celý rok 2023 se propadla aktivita na hypotečním trhu o čtvrtinu

Za celý rok 2023 poskytly banky a stavební spořitelny hypoteční úvěry v objemu 150 mld. Kč, z toho čistě nové úvěry bez refinancování činily 124 mld. Kč. Meziročně se jednalo o propad ve výši 24 %. To je dáno zejména skutečností, že první polovina roku 2022 byla stále z pohledu poskytnutých hypoték silná a na meziroční srovnání tak působí vyšší srovnávací základna z tohoto období. Za první polovinu roku 2023 se tak poskytlo meziročně o 50 % méně hypoték, za druhou polovinu roku 2023 naopak přes 50 % více. Ve srovnání s předpandemickými roky 2017-2019 byl objem poskytnutých hypoték v roce 2023 zhruba o třetinu nižší.

[1] Jedná se především o dlouholeté úrokové swapy (interest rate swap, IRS), které odráží cenu peněz v delších splatnostech, například 2 až 10 let.

[2] Tabulka je k dispozici v souboru xls přiloženém na webových stránkách ČBA Hypomonitoru

Komentáře

Přidat komentář