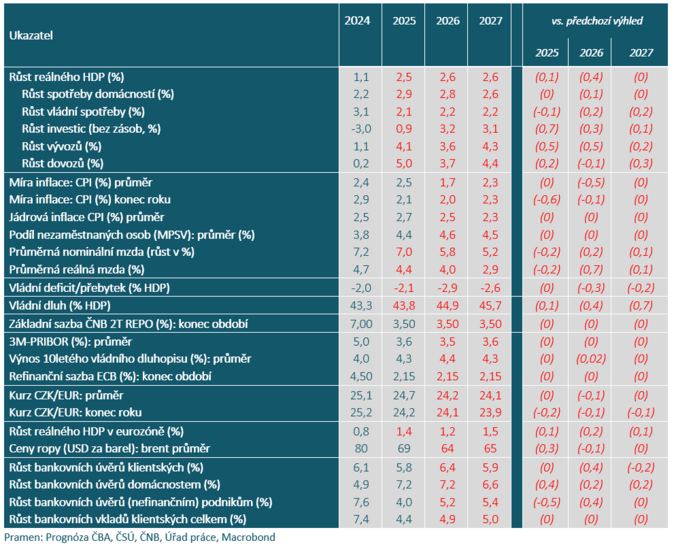

Výhled tak přináší další zlepšení výkonnosti české ekonomiky, a to kumulativně o 0,5procentního bodu, po jeho podzimním vylepšení o 0,4 a 0,2 p. b. pro roky 2025 a 2026. Tato zlepšení ale neodráží pouze vyšší odolnost české ekonomiky, podpořenou vyšším růstem mezd, vládními investicemi, deeskalací celních sporů, ale i do prognózy vstupuje i očekávaná uvolněnější fiskální politika. V letošním roce se rovněž pozitivně projeví oživení investiční aktivity, pravděpodobně také díky návratu silnější úvěrové aktivity podniků pozorované v nedávných měsících.

Růst ekonomiky zůstává relativně vyvážený napříč výdajovými složkami. Hlavním tahounem je nadále spotřeba domácností, jejíž růst se v letech 2025–2027 pohybuje mezi 2,6–2,9 %, tedy mírně pod hranicí 3 %. Tento výhled však představuje spíše pozitivní riziko, neboť disponibilní důchod domácností by měl v roce 2026 růst rychleji než v roce 2025, zejména díky silnějšímu růstu reálných mezd a změnám ve vládní politice.

Mohlo by vás zajímat: Ivan Špirakus: Povodňové mapy a analýza rizik patří v Česku k evropské špičce

Inflace by měla v roce 2026 zpomalit na 1,7 % v průměru, po 2,5 % v roce 2025, a v roce 2027 znovu mírně zrychlit na 2,3 %. Jádrová inflace ale zůstává zvýšená a představuje klíčové proinflační riziko, zejména v oblasti cen služeb. V tomto prostředí konsenzus prognózy nadále předpokládá stabilitu základní úrokové sazby ČNB na úrovni 3,50 % po celý horizont prognózy, i když polovina panelu si dokáže představit pokles úrokové sazby o 25bp během následujících dvou let. Fiskální politika zůstává uvolněnější, a to kvůli očekávanému navýšení vládního deficitu na průměrnou hodnotu -2,7 % HDP v letošním a příštím roce, což vede k postupnému nárůstu vládního dluhu až k úrovni 45,7 % HDP v roce 2027.

Klíčové faktory lepší Prognózy ČBA

- Silnější exportní a investiční aktivita – výhled na zahraniční poptávku se mírně zvýšil, i když bude sílit až spíše ve druhé polovině letošního roku. Společně se silnější průmyslovou a exportní aktivitou v závěru roku se v našem výhledu odráží mírně silnější růst českých vývozů, ke které přispívá také snaha o diverzifikaci trhů (větší orientace mimo eurozónu, návrat na britský trh, růst v Asii mimo Čínu a ve Spojených státech). Případným rizikem zůstává slabý dopad fiskálního balíčku na oživení německé ekonomiky.

- Fiskální impuls – predikce vyhlíží průměrný deficit vládních financí okolo 2,7 % HDP v letošním a příštím roce, tedy kumulativně o 1,2 % HDP více než v roce 2024 či 2025. To se odráží v silnějším výhledu, jak na spotřebu vlády, tak částečně i domácností.

- Výhled na silnou spotřebu domácností, i když relativně konzervativní – podpořená vyšším růstem reálných mezd a stále vysokou mírou úspor.

Vyvážený a stabilní růst české ekonomiky

Z pohledu výdajových složek HDP zůstává hlavním tahounem růstu spotřeba domácností. Ta v roce 2025 zřejmě vzrostla o 2,9 %, v roce 2026 o 2,8 % a v roce 2027 o 2,6 %. Její dynamika v čase mírně klesá kvůli pomalejšímu tempu reálných mezd a mírně vyšší míře nezaměstnanosti, přesto představuje mírné pozitivní riziko. Důvodem je pokračující silný růst reálných mezd a odlišné nastavení fiskální politiky. Ta pravděpodobně více podpoří disponibilní důchod domácností, a to například skrze přesun platby za obnovitelné zdroje do rozpočtu, opětovnému snížení odvodů OSVČ či návrat ke štědřejšímu valorizačnímu schématu penzí. Nejistotu představuje dopad zmíněného přesunu POZE z faktur domácností na jejich disponibilní důchod z důvodu odlišného načasování vyúčtování.

„Z pohledu výdajových komponent růstu HDP zůstává klíčovým tahounem spotřeba domácností. Její růst sice nadále očekáváme pod hranicí 3 % ve všech letech prognózy, nicméně představuje mírné pozitivní riziko. To souvisí zejména s očekávaným silnějším růstem disponibilního důchodu domácností, který by měl v roce 2026 převýšit tempo z roku 2025,“ uvedl Jaromír Šindel, hlavní ekonom České bankovní asociace.

Pokud se naplní hypotéza silnějšího růstu disponibilního důchodu, který v roce 2025 rostl pomaleji než průměrná mzda (také kvůli negativním dopadům nižších úroků a fiskální konsolidace – její dopad zvolnil až ve druhém pololetí 2025), pak můžeme vidět silnější růst spotřeby domácností. Ta by jinak implikovala další růst míry úspor domácností, která ve třetím čtvrtletí 2025 zůstala na abnormálně vysoké úrovni 18,4 %. Naopak dopad končících fixací nízko úročených hypoték mohou výdaje některých domácností tlumit – byť efekt refinancování z vyšších sazeb by měl v následujících dvou letech tento faktor neutralizovat. Spotřeba domácností může být v naší predikci podpořena i rizikem další realokace veřejných investičních výdajů, například z obranného sektoru či zpomalení/odložení výstavby nových energetických kapacit, směrem ke spotřebě.

Mohlo by vás zajímat: ČAP k roku 2025: Pokračuje škodní inflace v neživotním pojištění

Vládní spotřeba v našem výhledu roste stabilním tempem kolem 2,2 % (o 0,2 p. b silněji než v minulé predikci), zatímco investiční aktivita po výrazném poklesu v roce 2024 (–3,0 %) postupně ožívá. Do jejich zlepšeného růstu v roce 2025 o 0,9 % meziročně se promítají silnější vládní investice. Další zrychlení investiční aktivity v letošním roce a v příštím roce nad 3 % meziročně (s kumulativním zlepšením výhledu o 0,4 p. b.) odráží pokračující silné veřejné investice, ale i nižší úroveň úrokových sazeb. Zároveň se zde promítá se silnější růstem ekonomiky spojené procyklické chování investic. V soukromém sektoru budou rovněž nadále působit investiční trendy spojené s vyššími výdaji na obranu v Evropě, jakož i energetické investice. Rizikem zůstává lednový pokles využití výrobních kapacit v průmyslu a přetrvávající nejistota na straně zahraniční poptávky po průmyslových výrobcích. U nově poskytovaných úvěrů nefinančním podnikům zároveň nelze vyloučit hypotézu, že část prostředků je využívána spíše k posílení likvidity než k realizaci nových investičních projektů.

Mezikvartální dynamika ekonomiky by měla zůstat relativně stabilní. Neočekáváme výraznější kolísání tempa mezičtvrtletního růstu HDP, který by se měl v roce 2026 i 2027 pohybovat kolem 0,6–0,7 %. Tento vývoj odráží kombinaci odlišného načasování působení vyšší reálné mzdy na spotřebu, načasování uvolnění fiskální politiky a oživení investiční aktivity. „Rok 2025 ukázal na odolnost české ekonomiky. Ve světle geopolitických nejistot a přemalovávání mezinárodně obchodních vztahů v souvislosti se zaváděním cel na dovozy do USA rostla vloni ekonomika nejrychleji za poslední tři roky. Spotřeba domácností se vrátila na předpandemickou úroveň, zrovna tak reálné mzdy, investice rostly dále výrazněji nad ni,“ řekl Jan Vejmělek, hlavní ekonom Komerční banky.

Krátkodobé zhoršení trhu práce, aneb návrat k méně proinflačnímu prostředí

Trh práce zůstává relativně napjatý, přestože míra nezaměstnanosti postupně roste a v posledních čtvrtletích negativně překvapuje oproti naší prognóze. Průměrný podíl nezaměstnaných osob by měl vzrůst z 3,8 % v roce 2024 a 4,4 % v roce 2025 dále na 4,6 % v roce 2026, s mírným poklesem na 4,5 % v roce 2027. Na horizontu jednoho až dvou čtvrtletí tedy očekáváme stabilizaci nezaměstnanosti, což je konzistentní se solidním výhledem průmyslové aktivity. Tento na první pohled smíšený obrázek trhu práce podle našeho názoru odráží především kulminaci strukturálních změn na trhu práce a přibližování se k neutrální míře nezaměstnanosti z historicky velmi nízkých úrovní, nikoliv cyklické ochlazení ekonomiky.

Svou roli v tomto vývoji může sehrávat flexinovela zákoníku práce, která začala platit od června 2025 a zvyšuje ochotu pracovníků měnit zaměstnání. Vyšší a déle vyplácená podpora v nezaměstnanosti, včetně zvýšeného stropu dávek, může krátkodobě zvyšovat evidovanou nezaměstnanost. Ve střednědobém horizontu však může podpořit vyšší mzdový růst, lepší alokaci pracovní síly a růst produktivity, a tím i potenciální růst ekonomiky.

Výhled reálných mezd byl v únorové prognóze výrazně revidován směrem nahoru. Průměrná nominální mzda v roce 2025 rostla zřejmě o 7,0 % meziročně a pro letošní rok vyhlížíme její mírnější zpomalení na 5,8 % a v roce 2027 na 5,2 %. Díky výraznému zpomalení inflace to ovšem implikuje silnější růst reálných mezd, který v roce 2026 vyhlížíme na 4,0 % a v roce 2027 2,9 %. Růst reálných příjmů tak představuje jeden z hlavních kanálů podpory spotřeby domácností.

Ačkoliv čekáme ustálení míry nezaměstnanosti na vyšší úrovni v porovnání s předešlými 3,4 % ve 2022 a 2,8 % v roce 2019, tak se domníváme, že trh práce bude stále spíše proinflačním faktorem, i když mírnějším než v přechozích letech, kde svou roli sehrají i fiskální politika s pravděpodobně svižnějším tempem růstu průměrné mzdy v budoucnosti. Tento dopad je zapotřebí korigovat postupnými strukturálními změnami. „Zhoršení fiskální disciplíny vidíme jako hlavní riziko, které bude ČNB bránit ve snížení úrokových sazeb. Případné posílení koruny je rizikem v opačném směru,“ zmínil Pavel Sobíšek, hlavní ekonom UniCredit Bank.

Spotřebitelská inflace se bude pohybovat okolo inflačního cíle

Průměrná spotřebitelská inflace by měla zpomalit z 2,5 % v roce 2025 na 1,7 % v roce 2026, a následně znovu zrychlit na 2,3 % v roce 2027. Zpomalení inflace v roce 2026 tak představuje výrazné uvolnění cenových tlaků oproti předchozímu roku. Ovšem jádrová inflace zůstává relativně zvýšená, s průměrem kolem 2,5 % v roce 2026, a to díky přetrvávajícímu silnému anualizovanému momentu na konci minulého a počátku letošního roku blízko 3 %. Hlavním proinflačním rizikem zůstávají ceny služeb, jejichž dynamika v posledních měsících spíše zrychlovala a není plně konzistentní s návratem inflačních tlaků k cíli, a trh nemovitostí nevybízí k brzkému obratu směrem k výrazně mírnějšímu cenovému nárůstu. Celkový vývoj inflace tak odráží kombinaci mzdového vývoje, fiskální politiky a přetrvávající napjatosti trhu práce na straně jedné oproti desinflačním regulatorním zásahům ze strany vlády na straně druhé.

V aktuálním konsenzu prognózy není zahrnuto možné zrušení koncesionářských poplatků. Tento krok by mohl snížit růst spotřebitelských cen v příštím roce přibližně o 0,3procentního bodu, tedy na roveň inflačního cíle. Tento efekt by však byl pravděpodobně částečně kompenzován fiskálním stimulem v rozsahu zhruba 10 mld. Kč (lehce přes 0,1 % HDP), který opět působil částečně proinflačně na jádrovou inflaci. Na druhou stranu za horizontem predikce lze vnímat riziko opožděného možného zavedení ETS2.

Mohlo by vás zajímat: Martin Diviš: K inovacím přistupujme se zdravým selským rozumem

Výhled na mírnější inflaci také díky měnové politice a kurzu koruny

V tomto inflačním prostředí konsenzus únorové prognózy nadále předpokládá stabilitu základní sazby ČNB na úrovni 3,50 % po celý horizont prognózy. Ovšem polovina respondentů připouští možnost snížení sazby ČNB o 25bp, a to během roku 2026 či 2027. Ale základní scénář nezměněné úrokové sazby ČNB odráží kombinaci utlumené celkové inflace, ovšem s přetrvávajícími jádrovými tlaky a nejistoty spojené s fiskální politikou, které omezují prostor pro uvolnění měnových podmínek. Průměrná sazba 3M PRIBOR by se měla pohybovat kolem 3,5–3,6 %. Výnos desetiletého vládního dluhopisu zůstává rovněž relativně stabilní kolem 4,3–4,4 %.

Úrokové sazby v reálném vyjádření zůstávají relativně utažené kvůli zpomalení celkového růstu spotřebitelských cen, což platí i o reálném kurzu koruny. Nominální hodnota koruny by měla zůstat relativně silná. Naše prognóza vyhlíží průměrný kurz CZK/EUR v roce 2026 kolem 24,2 a v roce 2027 kolem 24,1, což přispívá ke zmírnění dovážených inflačních tlaků v obchodovatelném segmentu. Solidní výhled na korunu odráží přetrvávající podpůrný úrokový diferenciál a opět konstruktivnější výhled na exportní aktivitu.

Bankovní úvěry a vklady

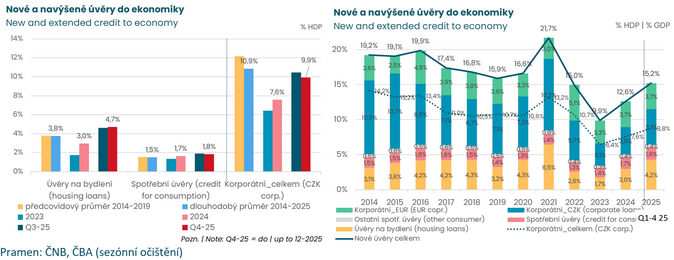

Celkově by klientské úvěry měly v letošním roce mírně zrychlit svůj růst na 6,4 % meziročně se strukturou odpovídající růstu české ekonomky. Zde máme na mysli pokračující růst úvěrů domácnostem o 7,2 % meziročně, tedy obdobně jako v roce 2025, a zároveň očekáváme zrychlení i růstu úvěrů nefinančním podnikům přes 5 % meziročně po 4 % v roce 2025. Do celkové dynamiky se odráží nejen soustavně silné objemy nově sjednaných úvěrů na bydlení, ale i výrazné oživení nových úvěrů pro korporátní sektor, kde rovněž došlo ke zmírnění dominance cizoměnových úvěrů. Rok 2027 by měl, i s ohledem na přetrvávající oživení investiční aktivity ponechat silný růst úvěrů podnikům blížící se 5,5 % a rovněž přinést mírné zpomalení růstu úvěrů domácnostem na 6,6 %.

V letošním a příštím roce by měl zrychlit růst vkladů k 5 % po zpomalení na 4,4 % v roce 2025 (což se projevilo v mírném nárůstu poměru vkladů vůči úvěrům na 63 % v letošním září). Pomalejší růst vkladů vůči úvěrům odráží mírnější růst korporátních úvěrů ve srovnání s rokem 2024, ale i pokles úrokové sazby, relativní oživení portfoliových investic domácností namísto spoření a rovněž předpokládanou nižší míru úspor domácností.

Solidní růstová trajektorie české ekonomiky částečně tlumí mezinárodní regionální rozdíly

V rámci post‑covidového oživení pokračuje česká ekonomika v rychlejším tempu než Německo, které by měla na horizontu predikce (2027) překonat bezmála o 8 %. Zároveň se očekává, že český HDP na sklonku let 2026–2027 překoná post‑covidovou trajektorii eurozóny. V regionu by měla česká ekonomika více přiblížit Slovensku, stabilizovat rozdíl vůči Maďarsku, ale znovu mírně ztrácet na Polsko. Tyto rozdíly odrážejí odlišnou dynamiku spotřeby domácností. Pokud se naplní uvedená pozitivní rizika, česká ekonomika může svou regionální pozici dále vylepšit.

Z pohledu plnění inflačního cíle se růst spotřebitelských cen bude v případě české ekonomiky v průměru pohybovat okolo jeho středu, bude nepatrně nad ním v Polsku, což tamní centrální bance umožnilo uvolnit měnovou politiku, což ovšem není případ maďarských spotřebitelských cen s jeho mírným přestřelením o půl procentního bodu a v případě slovenského růstu spotřebitelských cen v průměru o více než jeden procentní bod nad cílem centrální banky. Zatímco nečekáme překročení 3% fiskálního limitu v případě českých vládních financí, tak Polsko ho bude v příštích dvou letech překonávat o více než 3 % HDP, Slovensko a Maďarsko přibližně o 1,4 a 2 %.

Komentáře

Přidat komentář