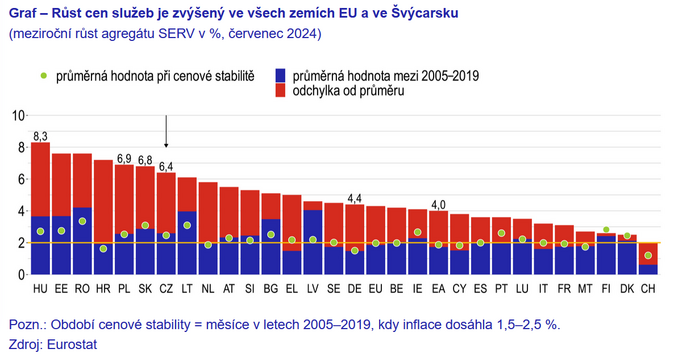

Jeden z důvodů k opatrnosti, který je dlouhodobě diskutován na měnových jednáních, je vývoj cen služeb. Ty tvoří necelou třetinu výdajů českých domácností. Kategorie služeb zahrnuje zejména restaurace, hotely, nájmy, vzdělávání, osobní péči a podobně. V červenci rostl index cen služeb publikovaný Eurostatem meziročně o 6,4 %, tedy asi třikrát více než v posledních letech před covidem, kdy jejich ceny rostly v průměru o 1,9 % ročně. Podobně je na tom většina zemí EU, kde růst cen služeb zůstává zvýšený, přestože se celková inflace přiblížila 2 %.

Zvýšený růst cen služeb sám o sobě ještě nemusí znamenat, že hrozí trvale vysoká inflace. Statistické testy totiž ukazují, že ceny služeb nedokážou předpovědět budoucí celkovou inflaci. Platí ale opačný vztah: zvýšená celková inflace je obvykle následována vyšším růstem cen služeb. Důvodem této setrvačnosti jsou například inflační doložky v nájmech, kdy se výše nájmu upravuje podle inflace v předchozím roce. Podobně je to u pojistného. S tím, jak rostly ceny automobilů či bytového vybavení, dochází k postupným úpravám pojistných smluv, aby klienti nebyli podpojištění. Těmto změnám cen čelí nejen domácnosti, ale i poskytovatelé služeb typu kadeřník či restaurace, které pak zvýšené náklady mohou promítat dále do svých cen. Podobných zdrojů vyšší setrvačnosti růstu cen služeb přitom existuje více.

Mohlo by vás zajímat: ČAP Insurance talk: U mikrofonu Martin Mesršmíd

To by tedy znamenalo, že spíše než současnou silnou poptávku odráží zvýšený růst cen služeb minulé nákladové šoky. A že jich nebylo málo: covid a s ním spojené zavírání a otevírání ekonomik, fiskální expanze, problémy v dodavatelských řetězcích či energetická krize. S odezněním těchto šoků by nyní měly postupně vyprchat i jejich dopady na ceny služeb.

Kromě toho je pozitivní zprávou i skutečnost, že vývoj cen služeb má tendenci následovat celkovou inflaci. Pokud například letos nájmy rostou svižně (v červenci meziročně o 6,8 %), protože v loňském roce byla inflace v průměru 10,7 %, pak příští rok zpomalí. Za letošek totiž očekáváme inflaci jen mírně nad 2 %. Navíc by mělo růst cen služeb přestat ovlivňovat letošní zvýšení DPH. A protože je měnová politika zaměřená na očekávanou inflaci za 12 až 18 měsíců, je možné i při zvýšené inflaci ve službách dále uvolňovat měnové podmínky a snižovat sazby.

Je ale třeba činit tak velmi opatrně. V řadě zemí včetně Česka totiž existuje důvod, proč by ceny služeb mohly pokračovat ve svém svižném růstu i nadále: reálná kupní síla obyvatel během nedávné inflační periody výrazně poklesla. A protože právě v sektoru služeb tvoří mzdy větší podíl nákladů než v průmyslu, bude mít dohánění ztracené kupní síly tendenci více tlačit na růst cen služeb. Služby navíc nejsou vystaveny zahraniční konkurenci, která růst cen brzdí, takže toto riziko není zanedbatelné. U Česka se k tomu přidává trh práce, který je stále napjatý.

Mohlo by vás zajímat: Žebříček 15 největších životních pojistitelů v Evropě v roce 2023

Cílem ČNB není brzdit růst mezd, ale omezit jejich promítání do koncových cen. A to je jeden ze zásadních důvodů, proč sazby klesají pomalu. Udržování relativně přísných měnových podmínek přispívá k tomu, že oživování růstu množství peněz prostřednictvím úvěrů, zvyšování spotřeby a růst mezd jsou postupné a pozvolné. V takovém prostředí je totiž i tolerance k růstu cen velmi omezená, další zdražování by odrazovalo zákazníky. Jinými slovy, měnová politika by měla přispívat k tomu, aby byl růst mezd do co největší míry absorbován maržemi, které v některých odvětvích, včetně služeb, podle dostupných dat v posledních letech vzrostly.

Tomáš Adam

Poradce guvernéra ČNB

Jiří Schwarz

Poradce bankovní rady ČNB, působí na Anglo-americké vysoké škole

Komentáře

Přidat komentář