Přijaté rozhodnutí se opírá o jarní (květnovou) makroekonomickou prognózu a o vyhodnocení informací získaných od jejího zpracování. Inflace v České republice klesla z 18 % v září 2022 na inflační cíl 2 % v únoru a březnu letošního roku. V zemi tak byla obnovena cenová stabilita. V následujících měsících se inflace pohybovala v horní polovině tolerančního pásma inflačního cíle ČNB – v květnu byla 2,6 %. Pro dlouhodobé udržení inflace poblíž cíle je ale nutné pokračovat v přísné měnové politice.

Mohlo by vás zajímat: Evropský datový prostor pro mobilitu

ČNB začala v prosinci loňského roku opatrně snižovat úrokové sazby, její boj s inflací ale nekončí. I po aktuálním rozhodnutí úrokové sazby zůstávají v reálném vyjádření zřetelně kladné a tlumí inflaci. S tím, jak se sazby postupně přibližují k neutrálním hodnotám, je pravděpodobné, že bankovní rada tempo zmírňování restrikce měnové politiky na příštích jednáních zpomalí nebo sazby na nějaký čas ponechá na stávající úrovni.

Důvodem, proč neočekávat další výraznější snižování úrokových sazeb, je, že bankovní rada spatřuje na výhledu proinflační rizika. Jejich naplnění by znamenalo, že by se inflace v následujících čtvrtletích odpoutala trvaleji od cíle směrem k horní hranici tolerančního pásma. Proto bankovní rada považuje za nezbytné vytrvat v přísné měnové politice a další snižování sazeb pečlivě zvažovat, případně k němu přistupovat velmi opatrně. Bankovní rada konstatuje, že proces snižování sazeb může být kdykoliv přerušen či zastaven na stále restriktivních úrovních, nebude-li se inflace, a to zejména její jádrová složka, vyvíjet v souladu s predikcí.

Na příštích jednáních bude bankovní rada vycházet z vyhodnocení nově dostupných dat a jejich implikací pro výhled inflace. Úvahy o nastavení sazeb se budou odvíjet zejména od vyhodnocení setrvalosti nízkoinflačního prostředí, vývoje kurzu koruny, působení fiskální politiky na ekonomiku, analýzy napětí na trhu práce, vývoje domácí i zahraniční poptávky a kroků klíčových zahraničních centrálních bank. Bankovní rada též bude vyhodnocovat transmisi snížení úrokových sazeb do úvěrové aktivity, cen aktiv a následně do reálné ekonomické aktivity. Bankovní rada potvrzuje své odhodlání pokračovat v přísné měnové politice tak, aby se inflace dlouhodobě stabilizovala poblíž dvouprocentního cíle.

Mohlo by vás zajímat: Pojišťovací ombudsman pomáhá 5 let. Vedl více než 1000 spotřebitelských sporů

Ekonomický vývoj

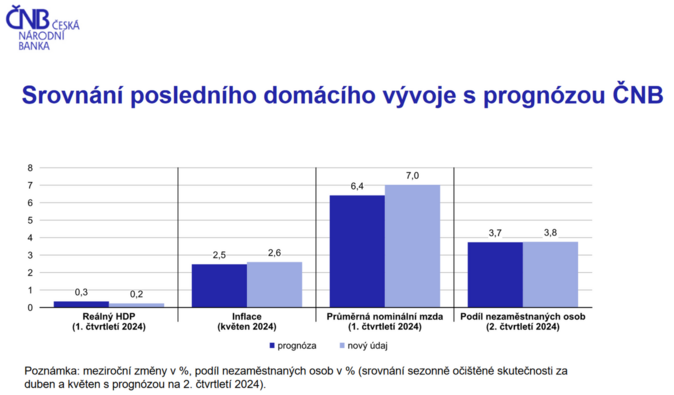

HDP v prvním kvartále vzrostl mezičtvrtletně o 0,3 % a meziročně o 0,2 %. K růstu přispěla zejména spotřeba domácností, která se ale nacházela 7 % pod úrovní zaznamenanou před covidem. Naopak investiční aktivita výrazně poklesla, mezičtvrtletně o 7,9 %, což je největší pokles v historii. Ekonomika se podle našich analýz pohybuje nadále pod svým potenciálem. Předcovidové úrovně dosáhne zřejmě až ve druhé polovině letošního roku. Dostupné ukazatele z reálné ekonomiky naznačují její pokračující oživení ve druhém čtvrtletí. S poklesem inflace dochází k obnovování růstu reálných příjmů domácností. To se projevuje v jejich zlepšeném sentimentu. Postupné oživení domácí poptávky potvrzují i čísla za tržby v maloobchodě a ve službách.

Napětí na trhu práce se mírně snižuje, ale nezaměstnanost zůstává stále nízká. Růst průměrné mzdy v prvním čtvrtletí dosáhl 7 %. Z historického pohledu zůstává lehce zvýšený, nicméně v reálném vyjádření se mzdy pohybují 6 % pod předcovidovou úrovní. K materializaci rizika vzniku mzdově-inflační spirály zřejmě nedochází.

Inflace se od začátku letošního roku pohybuje v tolerančním pásmu cíle ČNB. Jádrová inflace se vyvíjí přibližně v souladu s prognózou, nicméně růst cen služeb je nadále zvýšený. Zahraniční poptávka zůstává utlumená, a to i vlivem přísné měnové politiky velkých centrálních bank a odeznívání vládních opatření přijatých během energetické krize. Reálná aktivita klesá zejména ve zpracovatelském průmyslu v Německu.

Mohlo by vás zajímat: Libor Květoň: Počet škodních události souvisejících s fotovoltaikou roste

Rizika a nejistoty

Bankovní rada vyhodnotila rizika a nejistoty výhledu jako mírně proinflační. Rizikem ve směru vyšší inflace jsou zvýšené mzdové požadavky v soukromém i veřejném sektoru. Nadměrný růst platů ve veřejném sektoru by vedl i k riziku inflačního působení státního rozpočtu. Dalším proinflačním rizikem je vyšší než předpokládaná setrvačnost růstu cen služeb a přerušení dezinflace u obchodovatelných statků, která doposud vyplývala zejména z odeznění problémů na straně nabídky. Na delším horizontu je proinflačním rizikem možné zrychlení tvorby peněz v ekonomice plynoucí z případného výrazného oživení úvěrové aktivity, a to zejména na realitním trhu. Naopak rizikem ve směru nižší inflace je výraznější než očekávané zhoršení globální hospodářské aktivity a slabší výkon německé ekonomiky. Nejistotou výhledu zůstává budoucí nastavení zahraniční měnové politiky.

„Ani poměrně svižný růst mezd, ani pokračující inflační tlaky ve segmentu služeb tedy České národní bance nejsou dostatečným důvodem k tomu, aby redukovala své sazby pozvolněji. ČNB také vnímá vývoj ve světě a postoj americké centrální banky a Evropské centrální banky, které navzdory některým předpokladům neupouštějí od signalizace zahájení či pokročení v redukci svých sazeb ještě v letošním roce. Koruna přesto oslabuje, neboť se zhusta čekal opatrnější postup bankovní rady ČNB. Ta ale vnímá problémy spjaté s nepřiměřeně vysokými úrokovými sazbami, jako je horší dostupnost financování firem i domácností, a i na ně reaguje. Krok ČNB značí, že by hypotéky v druhém letošním pololetí mohly zlevnit mírně výrazněji, než se předpokládalo. Žádné dramatické zlevnění ale letos už ani tak nečekejme. Základní sazba ČNB by mohla letos klesnout na úroveň 4,00 procent, třebaže redukce sazeb ČNB ve druhém pololetí bude pozvolnější než v tom prvním. Koruna by svoji pouť letoškem měla zakončit na úrovni 24,70 za euro,“ uvedl ekonom Lukáš Kovanda.

Komentáře

Přidat komentář