Náklady na pojistná plnění rostly pomaleji než pojistné, což působilo pozitivně na ziskovost tohoto sektoru.[1] V dlouhodobém srovnání zůstala agregátní ziskovost v roce 2022 nadprůměrná, byť rentabilita aktiv se meziročně snížila o 2 p. b. na 3,4 % Tento pokles byl nicméně dán vysokou srovnávací základnou v roce 2021, která odrážela jednorázové vlivy související se změnami majetkové struktury u některých pojišťoven. Agregátní solventnostní poměr zůstal nad úrovní 200 %, tj. vysoko nad regulatorní hranicí 100 %. K tomuto vývoji přispěla zejména stabilizace úrokových sazeb ve druhé polovině roku 2022. Pojistný sektor tak zůstává odolný a v současnosti není zdrojem rizik, která by mohla ohrozit stabilitu finančního systému.

Zvýšená inflace a neuspořádaná cenová korekce na finančních trzích

I přes stabilizaci situace na finančních trzích ve druhé polovině roku 2022 zůstává jedním z hlavních rizik pro pojišťovny vývoj výnosových křivek a úvěrových rozpětí. Úvěrová rozpětí se i přes nárůst tržní nejistoty v průběhu roku 2022 nacházela blízko průměrů posledního desetiletí a dosažení vrcholu úrokových sazeb pro pojišťovny v současné době ne-představuje výrazně nepříznivé prostředí.

I přes stabilizaci situace na finančních trzích ve druhé polovině roku 2022 zůstává jedním z hlavních rizik pro pojišťovny vývoj výnosových křivek a úvěrových rozpětí. Úvěrová rozpětí se i přes nárůst tržní nejistoty v průběhu roku 2022 nacházela blízko průměrů posledního desetiletí a dosažení vrcholu úrokových sazeb pro pojišťovny v současné době ne-představuje výrazně nepříznivé prostředí.

V případě neuspořádané korekce cen na finančních trzích v důsledku výrazného přecenění rizika by se nicméně mohly do problémů dostat zejména pojišťovny podnikající převážně v oblasti životního pojištění. V oblasti neživotního pojištění přetrvává riziko postačitelnosti předepsaného pojistného vlivem zvýšené inflace, která může citelně zvýšit náklady na pojistná plnění. Rizikem zůstává také vývoj zajištění, kde může dojít k promítnutí nedávné pandemie, agrese na Ukrajině a projevů klimatických změn do jeho cen.[2] Kombinace navyšování pojistných částek a vysokých cen zajištění by mohla vést k výraznému dopadu do ziskovosti pojišťoven a snížení jejich kapitálové odolnosti. ČNB uvedená rizika hodnotí mimo jiné prostřednictvím makrozátěžových testů pojišťovacího sektoru. Výsledky letošního testu potvrdily, že domácí pojišťovací sektor zůstal dle dat ke konci roku 2022 na agregátní úrovni vůči potenciálním nepříznivý šokům odolný.

Mohlo by vás zajímat: 1Q 2023: Zurich roste v neživotním pojištění. Talanx má čistý zisk 31,3 %

Makrozátěžový test hodnotí agregátní odolnost pojišťovacího sektoru…

Makrozátěžový test domácího pojišťovacího sektoru zahrnuje 20 domácích pojišťoven, které svým podílem na čistém předepsaném pojistném v roce 2022 představovaly 91 % domácího trhu, resp. 85 % domácího trhu životního pojištění a 93 % trhu neživotního pojištění.[3] Test je spočten na základě dat k 31. 12. 2022, která vychází z legislativního rámce Solventnost II. Test je proveden na čtvrtletní frekvenci, kde je po dobu tří let uvažován vývoj vybraných pojistných a tržních proměnných a jejich vliv na hodnotu solventnostního kapitálového poměru, hospodářského výsledku a likviditní pozice testovaných pojišťoven.

Odolnost pojistného sektoru je primárně hodnocena prostřednictvím vývoje solventnostního kapitálového poměru, tj. poměru použitelného kapitálu a solventnostního kapitálového požadavku, který jsou pojišťovny povinny udržovat nad úrovní 100 %. V testu je dále sledován i vývoj čistých peněžních toků (cash-flow), které souvisí s investičními aktivy drženými pojišťovnou a pojistnými produkty. To umožnuje vyhodnotit rozsah případných nucených výprodejů investičních aktiv ze strany pojišťoven v případě vyčerpání likviditního polštáře. V testu je stejně jako v minulých letech použita řada metodických předpokladů.[4] Zátěžový test uvažuje vývoj relevantních tržních proměnných dle Základního a Nepříznivého scénáře.

… výsledky významně ovlivňuje scénář vývoje bezrizikových úrokových sazeb…

Pro pojišťovny je klíčový vývoj bezrizikových sazeb, který primárně odráží vývoj domácích swapových sazeb, ovlivňovaných uvažovanými měnověpolitickými sazbami. V Základním scénáři domácí bezrizikové sazby nejprve stagnují a následně klesají, zatímco v Nepříznivém scénáři by došlo v důsledku dodatečných inflačních tlaků k mírnému nárůstu domácích sazeb a výraznému nárůstu zahraničních sazeb. Vývoj bezrizikových swapových sazeb ovlivňuje hod-notu závazků pojišťoven prostřednictvím změn diskontních sazeb, který je však u některých pojišťoven výrazně ovlivněn možností aplikace koeficientu volatility.

[25360]

… cen finančních aktiv…

Odolnost pojišťoven je dále ovlivněna vývojem cen finančních aktiv – akcií, dluhopisů, nemovitostí, podílů v investičních fondech a finančních derivátů. V Základním scénáři dochází od druhé poloviny roku 2023 k růstu cen českých státních dluhopisů doprovázejícímu pokles jejich výnosů, spready korporátních dluhopisů i ceny akcií pak zůstávají víceméně stabilní. V Nepříznivém scénáři by došlo v prvním roce k výraznému poklesu cen českých státních dluhopisů, což odráží jak nárůst bezrizikových sazeb, tak zvýšení rizikových prémií, zejména u dluhopisů s delší dobou splatnosti. Dále v Nepříznivém scénáři dochází ke značnému poklesu cen akcií na globálních akciových trzích (maximální pokles je přibližně 40 % pro americké akcie, 30 % pro evropské akcie a 50 % pro ostatní země) a zvýšení rizikových prémií korporátních dluhopisů (až o více než 500 b. b. pro dluhopisy se spekulativním ratingem), nárůstu rizikových prémií u zahraničních státních dluhopisů a poklesu cen nemovitostí (přibližně o 30 % na horizontu scénáře). V dalších letech by pak došlo pouze k neúplné korekci tohoto vývoje.

… a pojistného a nákladů na pojistná plnění

Pro makrozátěžový test je kromě uvedených tržních proměnných relevantní i vývoj pojistného a nákladů na pojistná plnění v neživotním pojištění. V Základním scénáři se předpokládá, že výše pojistného i náklady na pojistná plnění odrážejí vývoj inflace. V Nepříznivém scénáři se jako dodatečná zátěž předpokládá, že pojišťovny by z konkurenčních důvodů nepřenesly zvýšenou inflaci plně na zákazníky, ale část nákladů na inflaci by kryly na úkor svého zisku.

Inflace by se tak plně projevila ve výši nákladů na pojistná plnění, ale již ne ve výši pojistného.[5] Vývoj pojistného je proto v Nepříznivém scénáři upraven oproti inflaci o pokles reálného HDP, čímž je zohledněn uvažovaný vliv poklesu poptávky po pojistných produktech v důsledku ekonomického zpomalení.[6] Nepříznivý scénář rovněž předpokládá mírný nárůst míry storen ze smluv životního pojištění proporciální k poklesu reálného HDP. Průměrně by dodatečná roční míra výpovědí v životním pojištění nad úroveň výpovědí původně očekávaných pojišťovnami činila 2 %.

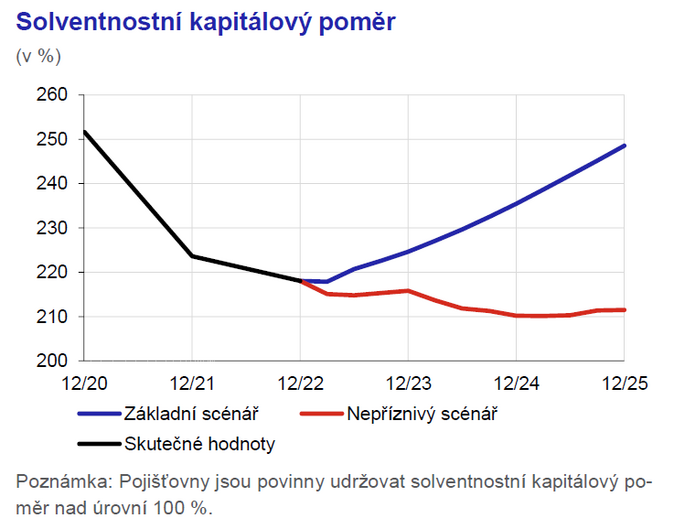

Základní scénář indikuje nárůst agregátního kapitálového poměru pojišťovacího sektoru na tříletém horizontu

Při naplnění Základního scénáře solventnostní kapitálový poměr vzroste z výchozí hodnoty 218 % až na hodnotu 248 % k 31. prosinci 2025. Pojišťovací sektor tak zůstane na agregátní úrovni dostatečně odolný. Hlavním důvodem pro nárůst kapitálového poměru je předpokládaná pokračující vysoká agregátní ziskovost v neživotním pojištění, kde se nicméně předpokládá, že pojišťovny budou nadále schopny plně přenášet nárůst pojistných nákladů do cen pojištění. V opačném směru pak na agregátní poměr působí výplata dividend, kde se předpokládá stabilní výplatní poměr odpovídající průměru posledních čtyř let. Většina testovaných pojišťoven se dle výsledků testu v základním scénáři bude nacházet vysoko nad regulatorním limitem 100 % a ani v jednom případě pak nedojde k prolomení kapitálových požadavků. Dopad scénáře na jednotlivé pojišťovny se nicméně liší v závislosti na jejich obchodním modelu, složení investičního portfolia a citlivosti aktiv a závazků na změnu úrokových sazeb.

I při naplnění Nepříznivého scénáře zůstane pojišťovací sektor na agregátní úrovni odolný

Agregátní solventnostní kapitálový poměr by v Nepříznivém scénáři klesl v prvním roce na hodnotu 215 %, v dalším roce pak na hodnotu 210 % a po zbylý rok scénáře by zůstával poblíž této úrovně. Kapitálový poměr by se tak nacházel dostatečně vysoko nad regulatorní úrovní. K poklesu solventnostního kapitálového poměru v prvním roce testu by nejvýrazněji přispěla tržní rizika skrze snížení hodnoty držených akcií, dluhopisů a podílů v investičních fondech.

Agregátní solventnostní kapitálový poměr by v Nepříznivém scénáři klesl v prvním roce na hodnotu 215 %, v dalším roce pak na hodnotu 210 % a po zbylý rok scénáře by zůstával poblíž této úrovně. Kapitálový poměr by se tak nacházel dostatečně vysoko nad regulatorní úrovní. K poklesu solventnostního kapitálového poměru v prvním roce testu by nejvýrazněji přispěla tržní rizika skrze snížení hodnoty držených akcií, dluhopisů a podílů v investičních fondech.

Nejvyšší dopad by v prvním roce mělo setrvání výnosů státních dluhopisů na zvýšených úrovních, které by bez očištění o vliv přenosu části ztrát na klienty vedlo k poklesu solventnostního poměru o 10,5 p. b. z důvodu nárůstu spreadů a dalšímu poklesu o 13 p. b. z důvodu pohybu bezrizikových sazeb.[7] Dále by se nepříznivě projevil zejména propad hodnoty držených akcií (neočištěný příspěvek 18 p. b.) a nárůst úvěrového rozpětí korporátních dluhopisů (neočištěný příspěvek 16 p. b.). Významná část (38 p. b.) uvedeného poklesu by nicméně byla kompenzována snížením hodnoty pojistných závazků u produktů životního pojištění vázaných na hodnotu investičního indexu nebo fondu, u kterého je nositelem investičního rizika pojistník.

Příznivě by v prvním roce rovněž působila ziskovost v neživotním pojištění. V dalších letech pak dochází agregátně k realizaci zisků z tržně přeceňovaných aktiv, která je však kompenzována poklesem ziskovosti neživotního pojištění. Na úrovni jednotlivých pojišťoven by ani při naplnění Nepříznivého scénáře u žádné z nich nedošlo k neplnění kapitálového požadavku. V případě jedné pojišťovny však ke konci třetího roku scénáře klesne solventnostní kapitálový poměr těsně k regulatorní hranici. U dalších dvou pojišťoven se dostane v průběhu posledního roku pod úroveň 130 % solventnostního kapitálového poměru.

Mohlo by vás zajímat: 1Q 2023: Ping An reportuje čistý zisk 48,9 %. PZU Group pak 47 %

Likviditní pozice pojišťoven by zůstala i v Nepříznivém scénáři dostatečná

Pojišťovny v Základním i Nepříznivém scénáři v plné míře nepokryjí peněžní odtoky (vyplácená pojistná plnění, výplaty dividend, platba daní) peněžními přítoky v podobě přijatého pojistného, splatných kuponů a jistin dluhopisů a dalších peněžních příjmů z investičních aktiv. Celkový objem likviditního nedostatku by činil 10 mld. Kč v Základním scénáři a 17,5 mld. Kč v Nepříznivém scénáři.

Pojišťovny v Základním i Nepříznivém scénáři v plné míře nepokryjí peněžní odtoky (vyplácená pojistná plnění, výplaty dividend, platba daní) peněžními přítoky v podobě přijatého pojistného, splatných kuponů a jistin dluhopisů a dalších peněžních příjmů z investičních aktiv. Celkový objem likviditního nedostatku by činil 10 mld. Kč v Základním scénáři a 17,5 mld. Kč v Nepříznivém scénáři.

V případě Nepříznivého scénáře je primárně zapříčiněn poklesem čistých příjmů z produktů neživotního pojištění a z investičních aktiv a dodatečnými likvidními požadavky způsobenými nárůstem výpovědí smluv životního pojištění (v prvním roce má však v obou scénářích největší váhu výplata dividend).

Nejvyšší agregátní objem likviditního nedostatku ve výši přibližně 8 mld. Kč by se projevil v druhém čtvrtletí roku 2023. Uvedený objem by pro pojišťovny nepředstavoval významné likviditní riziko, neboť by mohly získat dodatečnou likviditu mimo jiné prostřednictvím prodejů či repo operací s využitím českých státních dluhopisů, přičemž ani v případě přímých prodejů by tento objem nevedl k narušení rovnováhy na trhu. Příspěvek pojišťoven k riziku nákazy prostřednictvím nepřímé propojenosti domácího finančního sektoru v podobě hromadných výprodejů českých státních dluhopisů proto není dle výsledků testu v současnosti významný.

[1] To platí jak v hrubém vyjádření, tak i po očištění o zajištění.

[2] To se již částečně promítlo do zajistných programů na rok 2023.

[3] Do testu nebyly zahrnuty pobočky zahraničních pojišťoven.

[4] Předpoklady testu jsou detailně popsány v metodice makrozátěžového testu pojišťoven. Mezi nejvýznamnější předpoklady patří následující:

(i) Test neuvažuje změnu hodnoty solventnostního kapitálového požadavku oproti hodnotě k počátku testu a používá solventnostní kapitálový požadavek i pro pojišťovny, pro něž je klíčový tzv. minimální kapitálový požadavek;

(ii) V testu jsou pojistně-technické rezervy počítány zjednodušeně prostřednictvím diskontování původně očekávaných budoucích peněžních toků. Tento způsob výpočtu zanedbává absorpční schopnost technických rezerv reagovat na změny výnosových křivek např. prostřednictvím snížení původně očekávaných výplat podílů na investičních výnosech klientům.

(iii) Test zohledňuje, že v případě pojistných produktů, kde nese investiční riziko pojistník, se dopad tržních rizik na hodnotu investičních aktiv adekvátně odráží ve změně závazků z těchto produktů.

(iv) Test zohledňuje možnost pojišťoven aplikovat tzv. koeficient volatility.

(v) Dopad dodatečných výpovědí smluv životního pojištění byl vyhodnocován pouze z pohledu likviditní pozice pojišťoven, vliv tohoto šoku na kapitálovou pozici pojišťoven nebyl uvažován.

[5] V třetím roce testu se pak předpokládá, že vývoj pojistného i nákladů na pojistná plnění znovu odrážejí vývoj inflace, což odráží zachování určité ziskovosti neživotního pojištění vzhledem k vysoce inflačnímu charakteru Nepříznivého scénáře.

[6] Koeficienty závislosti změny hodnoty pojistných proměnných na změně HDP a na inflaci jsou nastaveny dle jednotlivých odvětví neživotního pojištění v rozmezí 0,7–1,5 a jsou převzaty z publikace Hodula, M., Janků, J., Časta, M., Kučera, A. (2021): On the macrofinancial determinants of life and non-life insurance premiums. The Geneva Papers on Risk and Insurance – Issues and Practice, November 2021.

[7] Tento ukazatel však v sobě zahrnuje i přecenění technických rezerv, a to včetně využití koeficientu volatility.

Komentáře

Přidat komentář