Inflace se od začátku letošního roku pohybuje poblíž inflačního cíle 2 %. V únoru, březnu a červnu dokonce dosáhla přesně 2 %. V zemi tak byla obnovena cenová stabilita. ČNB začala v prosinci loňského roku opatrně snižovat úrokové sazby. Boj s inflací ale nekončí. Základní repo sazba postupně klesla ze 7 % na 4,5 %, tedy o 2,5procentního bodu, čímž byla zmírněna restrikce měnové politiky. Nastavení měnové politiky přesto zůstává přísné. Reálné úrokové sazby jsou kladné a tlumí úvěrovou aktivitu, a tudíž i tvorbu peněz v ekonomice, a následně inflaci.

Bankovní rada i nadále spatřuje v ekonomice určité proinflační tlaky. Jejich zesílení by znamenalo, že by se inflace v následujících čtvrtletích odpoutala trvaleji od cíle směrem k horní hranici tolerančního pásma. I proto bankovní rada považuje za nezbytné vytrvat v přísné měnové politice a další snižování sazeb pečlivě zvažovat, případně k němu přistupovat velmi opatrně.

Mohlo by vás zajímat: Jaroslav Daňhel: Nízkopříjmové skupiny zaplatí za chiméry zelených aktivistů

Na příštích jednáních bude bankovní rada vycházet z vyhodnocení nově dostupných dat a jejich implikací pro výhled inflace. Úvahy o nastavení sazeb se budou odvíjet zejména od vyhodnocení setrvalosti nízkoinflačního prostředí, vývoje kurzu koruny, působení fiskální politiky na ekonomiku, analýzy napětí na trhu práce, vývoje domácí i zahraniční poptávky a kroků klíčových zahraničních centrálních bank. Bankovní rada též bude vyhodnocovat transmisi snížení úrokových sazeb do úvěrové aktivity, cen aktiv a následně do reálné ekonomické aktivity.

Bankovní rada konstatuje, že proces snižování sazeb může být kdykoliv přerušen či zastaven na stále restriktivních úrovních spolu s tím, jak se úrokové sazby přibližují k neutrálním hodnotám. Bankovní rada potvrzuje své odhodlání pokračovat v přísné měnové politice tak, aby se inflace dlouhodobě stabilizovala poblíž dvouprocentního cíle.

Ekonomický vývoj

HDP ve druhém kvartále vzrostl podle předběžného odhadu ČSÚ mezičtvrtletně o 0,3 % a meziročně o 0,4 %. K meziročnímu růstu přispěla jak zahraniční poptávka, tak zejména spotřeba domácností. S poklesem inflace totiž dochází k obnovení růstu reálných příjmů domácností.

Ekonomika je ale podle našich analýz stále pod svým potenciálem a poptávka z domácí i zahraniční ekonomiky zůstává slabá. Proti jejímu výraznějšímu oživení působí zejména utlumená důvěra domácností a firem v ekonomický vývoj.

Napětí na trhu práce se mírně snižuje, ale nezaměstnanost zůstává nízká. Růst průměrné mzdy v prvním čtvrtletí dosáhl 7 %. Z historického pohledu zůstává mírně zvýšený. Tento růst je prozatím absorbován ziskovými maržemi a nevyvolává další zvýšení cen. K materializaci rizika vzniku mzdově-inflační spirály tak zřejmě nedochází.

Mohlo by vás zajímat: Robert Kareš: Dlouhodobá péče je problém. Komerční produkty situaci nevyřeší

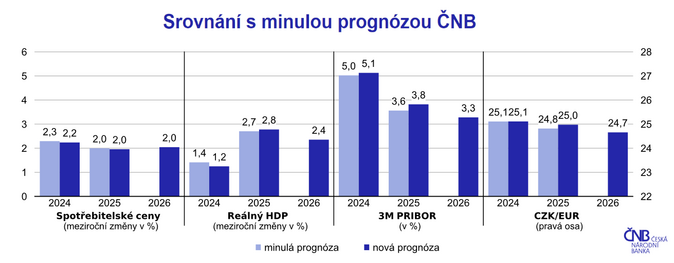

Výhled

Prognóza sekce měnové předpokládá, že se inflace v následujících měsících bude pohybovat okolo 2 % a v závěru roku dočasně mírně vzroste vlivem efektu základny z loňského roku. Letos tak dosáhne v průměru 2,2 % a v příštím roce 2 %. Jádrová inflace bude nadále zvýšená. V letošním roce dosáhne v průměru 2,5 %, příští rok klesne na 2,3 %. HDP Česka podle prognózy letos vzroste o 1,2 % a v příštím roce ekonomický růst zrychlí na 2,8 %. Očekáváme, že postupně poroste zejména spotřeba domácností, jejíž úroveň je stále pod předcovidovou úrovní.

Rizika a nejistoty

Bankovní rada vyhodnotila rizika a nejistoty prognózy v souhrnu jako zhruba vyrovnaná. Rizikem ve směru vyšší inflace jsou zvýšené mzdové požadavky v soukromém i veřejném sektoru. Případný nadměrný růst celkových výdajů veřejného sektoru by vedl i k riziku inflačního působení státního rozpočtu. Dalším proinflačním rizikem je vyšší než předpokládaná setrvačnost růstu cen služeb a přerušení dezinflace u obchodovatelných statků, která doposud vyplývala zejména z odeznění problémů na straně nabídky. Na delším horizontu je proinflačním rizikem možné zrychlení tvorby peněz v ekonomice plynoucí z případného výrazného oživení úvěrové aktivity, a to zejména na realitním trhu. Naopak výrazným rizikem ve směru nižší inflace je zhoršení globální hospodářské aktivity a slabší výkon německé a potažmo české ekonomiky. Nejistotou výhledu zůstává budoucí nastavení zahraniční měnové politiky.

Mohlo by vás zajímat: Tři z deseti uživatelů elektrokoloběžek jezdí pod vlivem. Čím dál vice bourají

„ČNB snížila úrokové sazby o 0,25 p.b., což bylo v souladu s očekáváním analytiků, trh však částečně počítal s možností poklesu sazeb o půl procentního bodu z důvodu nižší červnové inflace a slabých údajů z ekonomiky. Hlavní sazba ČNB se tak dostala na 4,5 %, kde byla naposledy v březnu roku 2022. Ačkoli červnová inflace poklesla nad očekávání a dostala se na 2% hranici, hlavními důvody byly zejména často rozkolísané položky jako potraviny, pohonné hmoty, či alkohol. nápoje, které mohou své protiinflační působení rychle otočit. Zároveň samotná inflace cen služeb setrvává zvýšená kolem 5 %. Právě z těchto důvodu se patrně bankovní rada rozhodla úrokové sazby snížit, ale již oproti předchozím krokům méně. Centrální bankéři také v minulosti několikrát zopakovali, že již budou preferovat tzv. jemné ladění měnové politiky na základě příchozích dat,“ uvedl hlavní ekonom České bankovní asociace Jakub Seidler.

Komentáře

Přidat komentář