ČNB již od října 2022 neintervenuje na devizovém trhu proti oslabování koruny. Bankovní rada dnes formálně ukončila intervenční režim oznámený v květnu 2022 a zároveň obnovila program odprodeje části výnosů z devizových rezerv. ČNB bude v rámci režimu řízeného plovoucího kurzu vždy z principu bránit nadměrným výkyvům kurzu koruny ohrožujícím cenovou či finanční stabilitu, kdykoliv to bankovní rada uzná za nezbytné.

Mohlo by vás zajímat: ČAP Insurance talk: U mikrofonu Jiří Rusnok

Přijaté rozhodnutí o úrokových sazbách se opírá o novou makroekonomickou prognózu. Její základní scénář implikuje postupný pokles úrokových sazeb od třetího čtvrtletí letošního roku. Vedle toho bankovní rada diskutovala i další dva scénáře. První z nich simuluje potenciální dopady zvýšených inflačních očekávání, druhý pak předpokládá rychlejší oživení domácí poptávky. Adekvátní reakcí na rizika popisovaná v obou scénářích je ponechání sazeb na stávající úrovni po delší dobu, než je v základním scénáři.

Úrokové sazby ČNB se nachází na dostatečně vysoké úrovni, která ve všech třech uvažovaných scénářích zabezpečuje návrat inflace k cíli. Přísné nastavení měnové politiky zpomaluje růst korunových bankovních úvěrů pro domácnosti i firmy, což brzdí růst množství peněz v ekonomice. Při zohlednění výhledu inflace v ročním horizontu se reálné úrokové sazby po řadě let nacházejí na zřetelně kladných úrovních. Měnové podmínky zohledňující úrokové sazby a úroveň měnového kurzu se nacházejí na nejpřísnější úrovni za posledních 20 let.

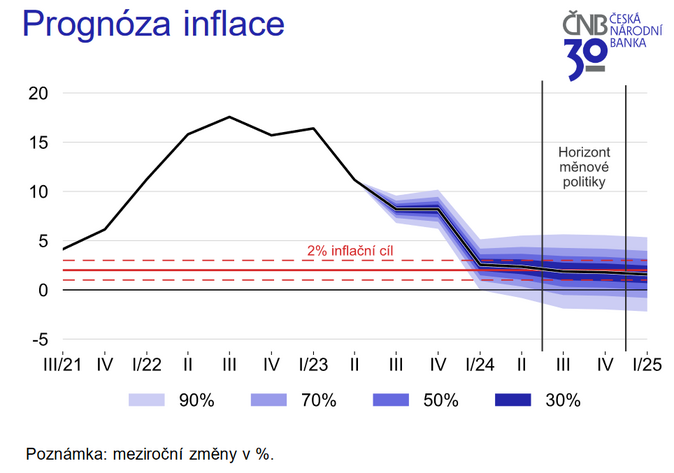

Přestože inflace od září 2022 klesla z 18 % na 9,7 % v červnu 2023, stále se nachází na nepřijatelných hodnotách. Bankovní rada potvrzuje své odhodlání pokračovat v boji proti inflaci, dokud nebude plně pod kontrolou, tedy stabilizována poblíž dvouprocentního cíle.

Mohlo by vás zajímat: Výroba automobilů se blíží předkrizovému výrobnímu tempu

Na příštích jednáních bude bankovní rada vycházet zejména z vyhodnocení nově dostupných dat a z vyhodnocení naplňování prognózy. Bankovní rada očekává, že se úrokové sazby budou v následujících čtvrtletích pohybovat výše oproti základnímu scénáři prognózy. To zaručí návrat inflace k hodnotám poblíž inflačního cíle v příštím roce i v případě naplnění proinflačních rizik prognózy v podobě zvýšených inflačních očekávání či rychlejšího obnovení růstu domácí poptávky. Z tohoto pohledu se nemusí naplnit aktuální očekávání trhu ohledně rychlosti snižování sazeb. Bankovní rada konstatuje, že podmínkou dlouhodobé cenové stability jsou zodpovědná rozpočtová politika a umírněný mzdový vývoj. Cesta k dlouhodobě nižší inflaci tedy vede i přes snižování deficitu státního rozpočtu.

Ekonomický vývoj

V české ekonomice odeznívají silné nákladové inflační tlaky, které měly původ v externím prostředí, i poptávkové tlaky plynoucí z domácí ekonomiky. HDP podle předběžného odhadu ČSÚ ve druhém kvartále mezičtvrtletně vzrostl o 0,1 %, v předchozím kvartále ekonomika stagnovala. Meziročně ve druhém kvartále HDP klesl o 0,6 %. Proti růstu působila i nadále zejména spotřeba domácností, kterou tlumí vysoké ceny energií a potravin, negativní sentiment a vyšší úrokové sazby. Ekonomika se podle našich analýz pohybuje pod svým potenciálem.

Mohlo by vás zajímat: Finální fáze přípravy Pojišťovacího kapitálového standardu začala

Na druhou stranu nezaměstnanost zůstává nízká a trh práce napjatý. Průmyslová produkce v meziročním vyjádření roste, a to zejména díky oživení výroby v automobilovém průmyslu v důsledku odeznívání problémů v dodavatelských řetězcích. Ale hodnota nových zakázek v průmyslu meziročně klesá. Zahraniční poptávka zvolňuje, a to i díky přísné měnové politice velkých centrálních bank a postupnému odeznívání vládních opatření přijatých během energetické krize. Útlum pozorujeme na realitním a hypotečním trhu, což postupně přispěje k dalšímu zmírnění jádrové inflace. Dvouciferný meziroční pokles objemu čistých nových hypoték pokračoval i v posledních měsících. Za leden až červen klesl objem čistých nových hypoték meziročně o 56 %.

Výhled

Očekáváme, že celková inflace bude i ve třetím čtvrtletí postupně klesat. V říjnu letošního roku bude tento trend dočasně přerušen, a to statistickým vlivem loňského úsporného tarifu, který snížil srovnávací základnu.

Očekáváme, že celková inflace bude i ve třetím čtvrtletí postupně klesat. V říjnu letošního roku bude tento trend dočasně přerušen, a to statistickým vlivem loňského úsporného tarifu, který snížil srovnávací základnu.

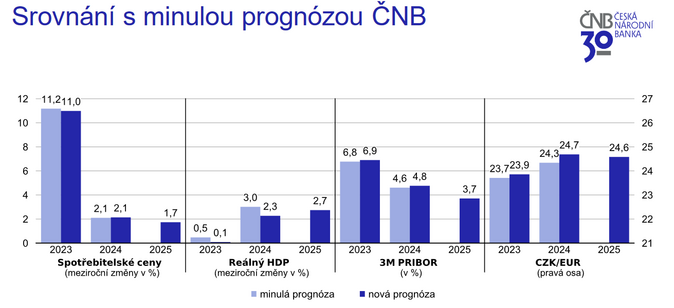

Podle základního scénáře prognózy dosáhne za celý letošní rok průměrná inflace 11 %. V roce 2024 pak klesne na 2,1 % (pro srovnání, v roce 2022 byla inflace 15,1 %). Jádrová inflace bude ale v příštím roce zvýšená, a to na úrovni vyšší než 3 %.

Co se týče HDP, letos bude ekonomika podle prognózy stagnovat (růst o 0,1 % meziročně). Domácí poptávka se ve druhé polovině roku odrazí ode dna s tím, jak se obnoví reálný růst příjmů domácností a investiční aktivita firem. Příští rok se HDP vrátí k růstu kolem 2 % meziročně.

Mohlo by vás zajímat: Markéta Šichtařová: Evropa jako mocnost končí…

Rizika a nejistoty

Bankovní rada vyhodnotila rizika prognózy a nejistoty výhledu jako výrazné a jdoucí proinflačním směrem. Proinflačním rizikem jsou zejména hrozba ztráty ukotvenosti inflačních očekávání a související riziko mzdově-inflační spirály, které by vedly k obnovení poptávkových tlaků a k perzistenci inflace. Proinflačním rizikem je i případné delší působení expanzivní fiskální politiky. Obecnými nejistotami výhledu jsou další vývoj válečného konfliktu na Ukrajině, dostupnost a ceny energií a budoucí nastavení zahraniční měnové politiky.

Komentáře

Přidat komentář