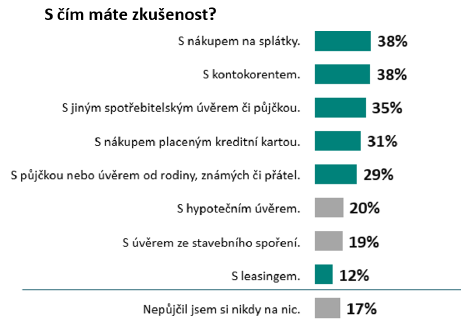

S úvěrem má v Česku zkušenost 83 % lidí, přičemž aktuálně svůj dluh splácí poskytovateli úvěru necelá polovina z nich. Nejčastěji si Češi půjčují prostřednictvím nákupu na splátky (38 %), kontokorentu (38 %), jiného spotřebitelského úvěru (35 %) nebo prostřednictvím kreditní karty (31 %). Tou její uživatelé nejčastěji hradí běžné nákupy (43 %). Kontokorent slouží necelým dvěma třetinám jeho uživatelům jako finanční rezerva (65 %). Pouze necelá pětina Čechů deklaruje, že si nikdy na nic peníze nepůjčila (17 %). Jen za uplynulý rok 2020 si přitom půjčku vzala více než čtvrtina populace.

Mohlo by vás zajímat: TOP 30 pojišťovacích makléřů za rok 2020 v Česku dle oPojištění.cz

„Loňský covidový rok byl ve všech ohledech specifický, lidé si nebyli jisti ekonomickým vývojem, což se odrazilo v myšlení i chování Čechů, a to nejen ve vztahu k financím. Přestože z našeho průzkumu vyplynulo, že si během loňského roku půjčil každý čtvrtý Čech, celkově objem nově čerpaných spotřebitelských úvěrů za rok 2020 klesl v důsledku odložené spotřeby domácností,“ uvádí Filip Hanzlík, náměstek výkonné ředitelky ČBA a gestor pro spotřebitelské a právní otázky. Zároveň doplnil: „I když řada lidí musela díky pandemii přehodnotit své rozpočty, na počtu nesplacených půjček se to nijak významně neodrazilo. Podíl nevýkonných úvěrů je dle statistik České národní banky v ČR stále jeden z nejnižších v Evropě.“

Rizikově se chová 11 % Čechů, kteří mají nějaké zkušenosti s půjčkami

Rizikově se chová 11 % Čechů, kteří mají nějaké zkušenosti s půjčkami

Česká bankovní asociace každoročně vyhodnocuje tzv. Index rizikového zadlužování v České republice, který letos dosáhl 11 %. Náchylnější k tomuto jednání jsou přitom muži, často ve věku mezi 27 až 53 lety, se základním vzděláním a žijící mimo Prahu. Za rizikové chování se například považuje to, že si dlužníci na své nákupy půjčují i přesto, že nemají možnost šetřit (12 %), mají tři a více půjček (9 %), ale zejména, že si půjčují na splátku jiné půjčky (13 %).

Mohlo by vás zajímat: Pojistný obzor: Co přináší připravovaná evropská regulace umělé inteligence?

„Vzít si půjčku na splacení předchozí půjčky je typicky rizikové chování a počet lidí, kteří se takto chovají je alarmující. Pokud nám banka odmítne půjčit, měl by to být pro nás varovný signál, že půjčka bude pravděpodobně nad naše možnosti. Jít žádat o úvěr k nelicencovanému poskytovateli půjček pak může představovat“ cestu do pekel. „Nad každou půjčkou bychom se sami měli zamyslet a zhodnotit, zda ji budeme v budoucnu schopni splácet i se všemi úroky. Nerozvážné půjčování může za určitých okolností končit dluhovou spirálou, potažmo exekucí,“ upozorňuje Filip Hanzlík z ČBA a doplňuje, že podle statistik Deloitte z dubna letošního roku je v exekuci zhruba 800 tisíc lidí. Znepokojující je přitom počet nezletilých a seniorů, na které byla uvalena exekuce a kteří nejsou schopni se z této spirály dostat.

Naopak zodpovědně se chovají Češi, kteří by se při případné neschopnosti splácet svůj dluh snažili vyjednávat s poskytovatelem půjčky odklad splátek (32 %) nebo by zkusili půjčky konsolidovat (20 %). Průzkum také ukázal, že dvě třetiny populace, které mají zkušenosti s půjčkou, se ale o svou schopnost splácet neobávají. Téměř 8 z 10 Čechů navíc považuje výši svých půjček za bezpečnou.

Nejčastěji si Češi půjčují u banky, na úvěr si nejvíce pořizují auto nebo motorku

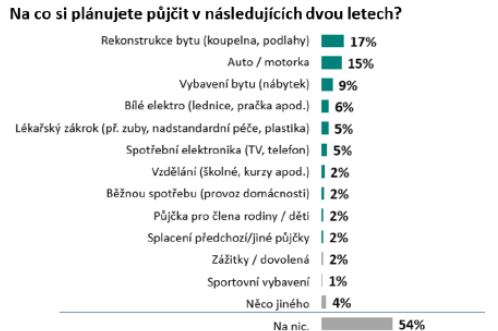

Přes 40 % Čechů splácí v současné době nějaký úvěr. Pořídili si na něj především auto nebo motorku (13 %) anebo zrekonstruovali byt (11 %). Nejčastěji Češi dluží do výše 200 tis. korun, 7 z 10 Čechů pak svou současnou půjčku splácí u jednoho poskytovatele. „Téměř dvě třetiny Čechů si půjčku, kterou momentálně splácí, vzaly z důvodu nedostatku hotovosti, pětina nechtěla čekat, než si našetří. Každý desátý Čech se pak na nákup na splátky nechá nalákat výhodnou akcí, která při koupi zboží na splátky nabízí například menší nebo dokonce nulový úrok,“ uvádí Michal Straka, specialista na finanční trh výzkumné agentury Ipsos. Na co si naopak Češi půjčovat nechtějí, jsou zážitky a dovolená (73 %), sportovní vybavení (48 %), nebo splátky předchozí půjčky (42 %).

Mohlo by vás zajímat: Lukáš Kovanda: Přechodem na elektromobilitu sníží EU emise oxidu uhličitého o 2 %

Lidé si nejčastěji půjčují od banky (56 %), necelá třetina pak využila možnost půjčky od splátkové společnosti (např. na elektroniku nebo na splacení jiné půjčky), nebo od rodiny a známých. Zda má společnost licenci od ČNB, většina lidí nezjišťuje. Jinde než u banky, si lidé půjčují především kvůli jednoduššímu (49 %) a rychlejšímu (46 %) vyřízení, ale i nižšímu úroku (24 %). „Z průzkumu také vyplynulo, že téměř polovina dotazovaných si v následujících dvou letech plánuje vzít úvěr. Nejčastěji na rekonstrukci bytu nebo na auto. Během pandemie se řada lidí pustila do úprav stávajícího bydlení a dá se předpokládat, že v nich budou pokračovat. A na to si budou chtít v řadě případů půjčit. Stejně tak se na trhu začal definitivně projevovat nedostatek komponent pro výrobu automobilů, jenž vyústil v opožděné dodávky hotových aut. Proto řada Čechů musela nákup odložit a nový vůz plánují koupit v následujících dvou letech,“ uvedl Michal Straka z výzkumné agentury Ipsos.

Mohlo by vás zajímat: Pojišťovna roku: Vyhlášen 21. ročník odborné ankety. Galavečer 2. prosince

Chráněný účet nebo novela exekučního zákona – novinky roku 2021

Rok 2021 přinesl v souvislosti s půjčkami i řadu novinek v oblasti legislativy. Jednou z nich je Chráněný účet. Ten dlužníkům zajistí, že nepřijdou o tu část příjmů, kterou zákon označuje za nezabavitelnou nebo exekučně nepostižitelnou. Exekutor na tyto prostředky nedosáhne. V září také projednala horní komora parlamentu návrh senátorky A. Šípové (Piráti) na změny exekučního řádu a občanského soudního řádu, jejichž výsledkem by mělo být zavedení tzv. čisté místní příslušnosti soudních exekutorů (senátní tisk č. 143). „Česká bankovní asociace dlouhodobě a konzistentně argumentovala a vystupovala proti zavedení teritoriality, protože z našeho pohledu jednoznačně vystupují do popředí přesvědčivé věcné důvody, proč ji odmítnout. Klíčové je pro nás to, že teritorialita ve skutečnosti nereaguje na hlavní a naléhavé problémy současného exekučního prostředí, natož aby je byla schopná jakkoli rozumně řešit či odstranit," uzavřel Filip Hanzlík z ČBA.

Komentáře

Přidat komentář