1 Úvod

Článek volně navazuje na tematický článek „Může být český pojišťovací sektor zdrojem systémového rizika?“ (Dvořák a kol., 2016), přičemž se věnuje novým a potenciálně prosaditelným makroobezřetnostním nástrojům pro sektor pojišťovnictví na úrovni Evropské unie (EU). Prezentuje i postoj České národní banky (ČNB) vůči těmto nástrojům a snaží se i nastínit možný analytický přístup k hodnocení systémových rizik v pojišťovnictví, která by vyžadovala aktivaci vybraného nástroje. Článek si neklade za cíl komplexně vyhodnotit aktuální zdroje systémových rizik v českém pojišťovacím sektoru. Analytické hodnocení bývá součástí každoročně vydávané Zprávy o finanční stabilitě. Hodnocení potenciálních nástrojů makroobezřetnostní politiky prezentované v tomto článku vyplývá především ze zkušeností ČNB s prováděním mikroobezřetnostního dohledu pojišťoven a ze zkušeností s makroobezřetnostními nástroji v bankovním sektoru.

Mohlo by vás zajímat: „Přestaňte pojišťovat uhlí a plyn!” vyzvaly občanské organizace pojišťovny

Systémové riziko spojené s tradičním pojišťovnictvím[1] je odbornou veřejností vnímáno jako spíše méně významné v porovnání s bankovnictvím (např. IAIS, 2011; IAIS, 2019a; EIOPA, 2017). To souvisí především se strukturou bilance tradičních pojišťoven (Dvořák a kol., 2016), která je na rozdíl od bilance bank spojená s nižším rizikem vyplývajícím z řízení peněžních toků. Některé historické zkušenosti (např. pád pojišťovny AIG v roce 2008 a její následná záchrana před bankrotem) či literatura však dokládají, že za určitých silně nepříznivých ekonomických podmínek může i pojišťovnictví představovat zdroj nebo zesilující prvek systémového rizika (EIOPA, 2017; ESRB, 2018; Jobst a kol., 2014; MMF, 2016; pro ČR Dvořák a kol., 2016). Zejména v období hlubokých krizí mohou pojišťovny přispívat k naplnění systémového rizika prostřednictvím kolapsu významné pojišťovny propojené se zbytkem finančního systému nebo znásobením původního nepříznivého šoku např. výprodejem investičních aktiv a prohloubením propadu jejich cen (Kučera a Szabo, 2020). Příspěvek pojišťoven k systémovému riziku se navíc nemusí nutně vztahovat pouze na šíření rizika uvnitř finančního sektoru, ale může se týkat i jeho přenosu do reálné ekonomiky. Případné omezení či úplná ztráta pojistného krytí může nezanedbatelně ovlivnit finanční situaci domácností i nefinančních podniků. Dále příspěvek pojišťoven k propadům cen akcií a dluhopisů může ztížit financování podniků a vlád na finančních trzích či zdražit jejich dluhovou službu.

Diskuse ohledně stanovení makroobezřetnostních nástrojů v pojišťovnictví se v EU vede od roku 2015 (ESRB, 2015). V roce 2017 nabyla na intenzitě v souvislosti s plánovanou revizí regulatorního rámce Solventnost II, jejíž součástí je i zhodnocení, nakolik je tento rámec vhodný pro makroobezřetnostní dohled. Prostřednictvím jednotlivých výborů na půdě Evropského systému dohledu nad finančním trhem (ESFS, zejména Evropský orgán pro pojišťovnictví a zaměstnanecké penzijní pojištění – EIOPA a také Evropská rada pro systémová rizika – ESRB) byly nejdříve diskutovány zdroje a význam systémového rizika v pojišťovnictví a následně byla navrhována a diskutována široká škála makroobezřetnostních nástrojů (EIOPA, 2018; EIOPA, 2019; ESRB, 2018). Diskuse byla završena v roce 2020 přípravou kapitoly k makroobezřetnostní politice orgánem EIOPA jako součásti širšího podkladového materiálu k revizi regulatorního rámce Solventnost II, který byl odeslán Evropské komisi (EIOPA, 2020a).[2] EIOPA v něm představila užší seznam nástrojů, který částečně odrážel připomínky a postoje jednotlivých členských států a pojišťovacího sektoru a rovněž zkušenosti s vývojem finančních trhů z první poloviny roku 2020 v průběhu koronavirové pandemie. Tím se diskuse o makroobezřetnostní politice v pojišťovnictví a rozhodování o zahrnutí nástrojů této politiky do revidované legislativy přesunula na úroveň Evropské komise, která samotnou revizi příslušných částí regulatorního rámce Solventnost II zahájila v roce 2021.

Mohlo by vás zajímat: AXA odmítla pojišťovat německý RWE. Důvodem je uhlí

ČNB jako orgán odpovědný za oblast finanční stability v ČR a člen výborů EIOPA a ESRB prosazovala v souvislosti se zakomponováním makroobezřetnostních nástrojů do regulatorního rámce Solventnost II čtyři principy: a) respektování stávajícího principu rámce Solventnost II postaveného na motivaci pojišťovacího sektoru dostatečně řídit podstupovaná rizika a nikoliv na vynucování kvantitativních regulatorních limitů, které bylo spíše charakteristické pro rámec Solventnost I, b) zachování národní diskrece a flexibility při nastavování makroobezřetnostních nástrojů, nejde-li o globální systémově významné pojišťovny, c) komplexní vyhodnocení přínosů a nákladů uvažovaných makroobezřetnostních nástrojů a s tím související d) využití již existujících mikroobezřetnostních nástrojů ke snížení systémového rizika plynoucího z pojišťovnictví, jsou-li efektivnější a účelnější. Tyto principy byly v i materiálech EIOPA (2020a), ESRB (2020) a ČNB směřovaných Komisi v dostatečné míře zdůrazněny.

Článek obsahuje dvě hlavní části. První část článku se krátce věnuje vymezení systémového rizika v pojišťovnictví, transmisním kanálům jeho šíření a navazujícím cílům makroobezřetnostní politiky. Druhá část následně diskutuje užší seznam makroobezřetnostních nástrojů v pojišťovnictví předložený orgánem EIOPA Evropské komisi optikou ČNB. Tato část je doplněna přílohou, která uvádí širší seznam původně uvažovaných nástrojů s vysvětlením, z jakého důvodu nebyly některé z nich do užšího výběru zahrnuty.

2 Systémové riziko a makroobezřetnostní politika v pojišťovnictví

Tradiční pojišťovnictví nebývá považováno za zásadní zdroj systémového rizika.[3] Nelze však vyloučit, že by za určitých okolností pojišťovnictví mohlo působit jako potenciální původce tohoto rizika nebo zesilovat dopad nepříznivých šoků na systémovou úroveň. Vymezení systémového rizika v pojišťovnictví slouží jako základ pro definování cílů makroobezřetnostní politiky v pojišťovnictví (MAPP), kterých by následně mělo být dosaženo pomocí vhodných makroobezřetnostní nástrojů.

2.1 Vymezení systémového rizika

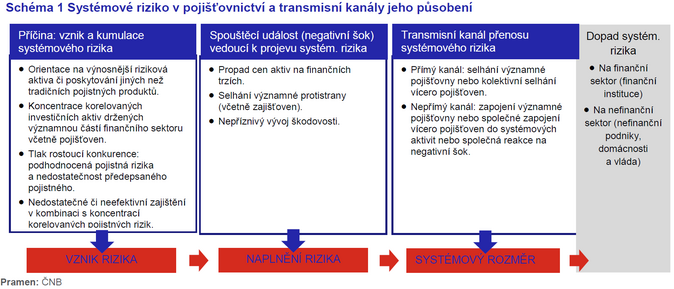

Mechanismus působení systémového rizika v pojišťovnictví lze shrnout zhruba do tří fází (Schéma 1): fáze kumulace rizika v pojišťovnictví s potenciálem dosáhnout systémového rozměru, fáze naplnění rizika spuštěním události s negativním dopadem na pojišťovny a fáze přenosu rizika uvnitř pojišťovacího sektoru a/nebo mimo něj prostřednictvím transmisních kanálů. Potenciální negativní externality generované přenosem rizika skrze transmisní kanály přitom mohou nepříznivě dopadat na ostatní finanční instituce a reálný sektor a tím narušit stabilitu finančního systému a negativně ovlivnit hospodářský růst.

Mohlo by vás zajímat: Počty poradců v 1Q 2021: Pouze TOP 3 se nemění

Východiskem vzniku a kumulace systémového rizika v pojišťovnictví je rizikový profil pojišťoven vyplývající z jejich činností, když pojišťovací sektor jako celek delší dobu čelí jemu nepříznivým finančním podmínkám či zvýšeným konkurenčním tlakům. Případná vyšší míra tolerance rizika pojišťovnami souvisí zejména s vývojem na finančních trzích, kdy v prostředí velmi nízkých až záporných výnosů vysoce kvalitních aktiv přesouvají pojišťovny své investice do aktiv z rizikových tříd. Bez ohledu na probíhající fázi finančního či hospodářského cyklu přispívají svou zvýšenou poptávkou nejen k nadhodnocování cen těchto aktiv, ale jejich kumulací zvyšují i riziko koncentrace ve finančním systému. Kumulace rizika v bilancích pojišťoven vzniká i podhodnocováním pojistných rizik s důsledky v podobě nedostatečné výše předepsaného pojistného, technických rezerv či kapitálu, k čemuž mohou za určitých podmínek přispívat rovněž rostoucí konkurenční tlaky v sektoru. Příčinou případného nepříznivého vývoje může být rovněž absence dostatečného zajištění či jeho neefektivnost, a to zejména v kombinaci s koncentrací korelovaných pojistných rizik (např. u rizika povodní). V neposlední řadě ke kumulaci systémového rizika přispívá i podceňování rizika koncentrace v poskytování pojistných produktů či rizik souvisejících s poskytováním jiných než tradičních pojistných produktů (např. poskytování úvěrů, prodej finančních derivátů).

S rizikovějším profilem a zároveň nižší odolností pojišťovny se obecně zvyšuje její zranitelnost vůči negativním událostem. Spouštěcí událostí pro naplnění rizik může být náhlý propad či zvýšená volatilita tržních cen držených aktiv. To může u pojišťoven vést k okamžité realizaci tržních ztrát, jelikož pojišťovny oceňují svá investiční portfolia tržní hodnotou. Dalším negativním šokem pro tradiční pojišťovny může být náhlé zhoršení škodního průběhu v životním či neživotním pojištění, a to zejména v podmínkách, kdy jsou uvnitř pojišťovacího sektoru z důvodu agresivního konkurenčního prostředí nedostatečně vytvořené technické rezervy. Přispět k oslabení odolnosti pojišťovny a vést k naplnění systémových rizik může rovněž selhání významné protistrany, jakou je například zajišťovna.

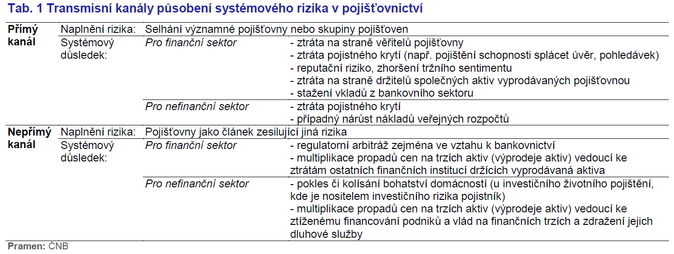

Pojišťovny mohou svými reakcemi na negativní šoky zesílit nepříznivý vývoj na finančních trzích a prostřednictvím přímého nebo nepřímého transmisního kanálu je rozšířit do celého finančního systému s následným dopadem na reálný sektor (Tab. 1). Přímý kanál přenosu rizika je spojen se selháním významné pojišťovny (nebo skupiny podobných pojišťoven představujících systémově významnou část sektoru). Taková selhání mohou přinášet příliš vysoké ztráty věřitelům a vlastníkům pojišťoven, kterými bývají jiné finanční instituce propojené skrze finanční skupinu, poskytovatelé financování nebo držitelé majetkových podílů (domino efekt; MMF, 2016). Selhání systémově významné pojišťovny (skupiny pojišťoven) může zasáhnout i bilanční likviditu banky, je-li pojišťovna její významným vkladatelem. Nemohou-li pojišťovny z důvodu svého selhání realizovat výplaty pojistného plnění, přenese se negativní šok převážně likviditního charakteru na domácnosti a nefinanční podniky. Narušení stability pojišťovacího sektoru selháním významné pojišťovny nebo skupiny pojišťoven přímo dopadne na primární trhy cenných papírů, neboť pojišťovny patří mezi významné poskytovatele dlouhodobějších finančních zdrojů.[4] V neposlední řadě může být přímým důsledkem selhání významné pojišťovny (skupiny pojišťoven) i nutnost intervence veřejného sektoru s potenciálním dopadem v podobě nárůstu veřejného zadlužení.

Nepřímý kanál působení systémového rizika odráží fakt, že pojišťovny mohou být kapitálově silné a odolné vůči nepříznivým šokům, a přesto mohou svým společným chováním přispět k násobení nepříznivého šoku ve finančním systému, a tedy k dalšímu prohlubování případné krize. V případě nárůstu nejistoty na finančních trzích doprovázené přílišnou volatilitou a propadem cen či zhoršením ratingového hodnocení investičních aktiv mohou pojišťovny přistoupit k jejich náhlým výprodejům. Tyto výprodeje pak přispějí k prohloubení poklesu tržních cen s dopadem na další držitele těchto aktiv (efekt tsunami; MMF, 2016). Tento kanál je významný zejména v případě aktiv s omezenou tržní likviditou a/nebo nízkou kvalitou. V návaznosti na vývoj na finančních trzích mohou pojišťovny rovněž výrazně snížit svoji investiční poptávku, resp. ji orientovat výhradně na vysoce kvalitní a likvidní aktiva, a tím omezit jeden ze zdrojů financování reálné ekonomiky.5 Pojišťovny mohou přispět k zesilování systémových rizik rovněž prostřednictvím zavádění finančních inovací umožňujících finančním skupinám provádět regulatorní arbitráž (například poskytováním produktů nahrazujících bankovní úvěry v podmínkách zesílené regulace bankovního sektoru). Pojišťovnictví tím může nejen snižovat účinnost regulace ostatních segmentů finančního sektoru, ale i umožnit pokračování nárůstu rizik v systému.

Mohlo by vás zajímat: Postřehy Evy Gmentové: Neserióznost je metla pojišťovnictví

2.2 Role makroobezřetnostní politiky

Význam pojišťovacího sektoru pro ekonomický vývoj byl prezentován řadou odborných článků (např. Skipper, 1997; Arena, 2008; IAS, 2011; Geneva Association, 2012; Lee a kol., 2013; Lee, 2019; ESRB, 2015, EIOPA, 2017). Zajištění stability tohoto sektoru jako celku je proto důležitým úkolem dohledových orgánů. Případné zakomponování nových makroobezřetnostních nástrojů do legislativy (EIOPA, 2020a) představuje důležitou podmínku pro existenci rámce MAPP.

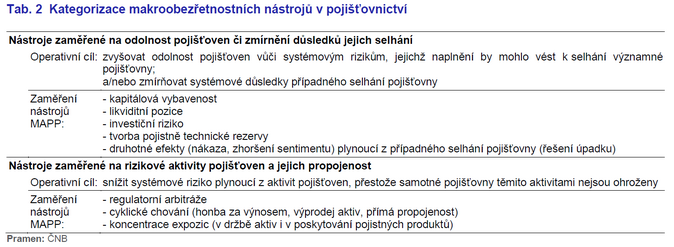

U nového rámce MAPP se předpokládají tři úrovně cílů: konečný, zprostředkující a operativní. První dva jsou totožné pro obezřetnostní rámec jakéhokoliv sektoru finančního systému, neboť konečným cílem makroobezřetnostní politiky je dosažení finanční stability a jejími dvěma zprostředkujícími cíli jsou snížení pravděpodobnosti vzniku a dopadu systémové krize. Operativní cíle jsou již konkrétnější a v případě MAPP jde zejména o zajištění dostatečné výše kapitálu či technických rezerv, regulaci nadměrných koncentrací vybraných expozic v bilancích pojišťoven, nadměrného zapojení pojišťovacího sektoru do rizikových aktivit nad rámec tradičního pojištění a procyklického chování pojišťovacího sektoru (EIOPA, 2017). Dosažení těchto cílů aktivací obezřetnostních nástrojů vyžaduje především řádný výběr nástroje podle identifikace a vyhodnocení rizik ve vztahu k odolnosti sektoru a také řádnou kalibraci nástrojů (Schéma 2).

Sledování kumulace a odhadu projevů systémového rizika v pojišťovnictví se provádí průběžně pomocí řady indikátorů na různých stupních agregace. Významnými indikátory jsou ukazatele složení a rizikovosti aktiv pojišťoven, vývoj hospodářských výsledků a kapitálové vybavenosti a trendy v předepsaném pojistném a nákladech na pojistná plnění (ČNB, 2020, část III.3; EIOPA, 2020b). Tyto indikátory doplňují indikátory obecného vývoje makroekonomického prostředí a podmínek na finančních trzích – vývoj globálních akciových trhů, úrokových sazeb a výnosů, měnových kurzů apod. (ČNB, 2020, část II; EIOPA, 2020b). Kvantitativní indikátory jsou doplněny sdílením kvalitativních informací mezi makroobezřetnostním a mikroobezřetnostním dohledem pojišťoven a rovněž využíváním modelů a pravidelných zátěžových testů[5], které umožňují provést komplexnější hodnocení citlivosti solventností a likviditní pozice pojišťoven na různé kategorie nepříznivých šoků.

Sledování kumulace a odhadu projevů systémového rizika v pojišťovnictví se provádí průběžně pomocí řady indikátorů na různých stupních agregace. Významnými indikátory jsou ukazatele složení a rizikovosti aktiv pojišťoven, vývoj hospodářských výsledků a kapitálové vybavenosti a trendy v předepsaném pojistném a nákladech na pojistná plnění (ČNB, 2020, část III.3; EIOPA, 2020b). Tyto indikátory doplňují indikátory obecného vývoje makroekonomického prostředí a podmínek na finančních trzích – vývoj globálních akciových trhů, úrokových sazeb a výnosů, měnových kurzů apod. (ČNB, 2020, část II; EIOPA, 2020b). Kvantitativní indikátory jsou doplněny sdílením kvalitativních informací mezi makroobezřetnostním a mikroobezřetnostním dohledem pojišťoven a rovněž využíváním modelů a pravidelných zátěžových testů[5], které umožňují provést komplexnější hodnocení citlivosti solventností a likviditní pozice pojišťoven na různé kategorie nepříznivých šoků.

Rozhodnutí o úpravě nastavení makroobezřetnostní politiky a výběr vhodného makroobezřetnostního nástroje závisí na posouzení, do jaké míry je pojišťovací sektor odolný vůči existujícím či případným kumulujícím se rizikům a do jaké míry je působení stávajících obezřetnostních nástrojů již dostatečné. Dle povahy identifikovaných rizik (zdroj, spouštěč a potenciální transmisní kanál), míry odolnosti pojišťovacího sektoru jako celku i jednotlivých pojišťoven a typu již nastavených obezřetnostních nástrojů se rozhoduje, zda omezit vznik rizika (působit na příčinu, resp. spouštěč systémového rizika), nebo zabránit jeho nárůstu do systémového rozměru (působit na transmisní kanály). Toto rozhodnutí má za následek výběr nástroje, který buď přispívá k odolnosti pojišťoven, nebo přímo zamezuje některým rizikovým aktivitám či charakteristikám pojišťovacího sektoru, případně současně plní obě role (Tab. 2).

3 Potenciální makroobezřetnostní nástroje v pojišťovnictví

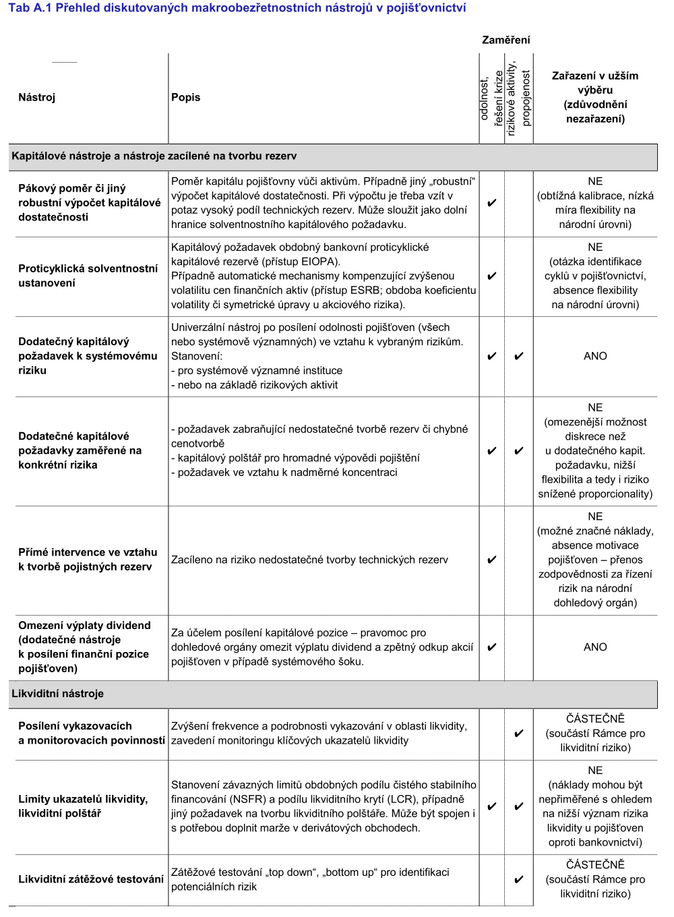

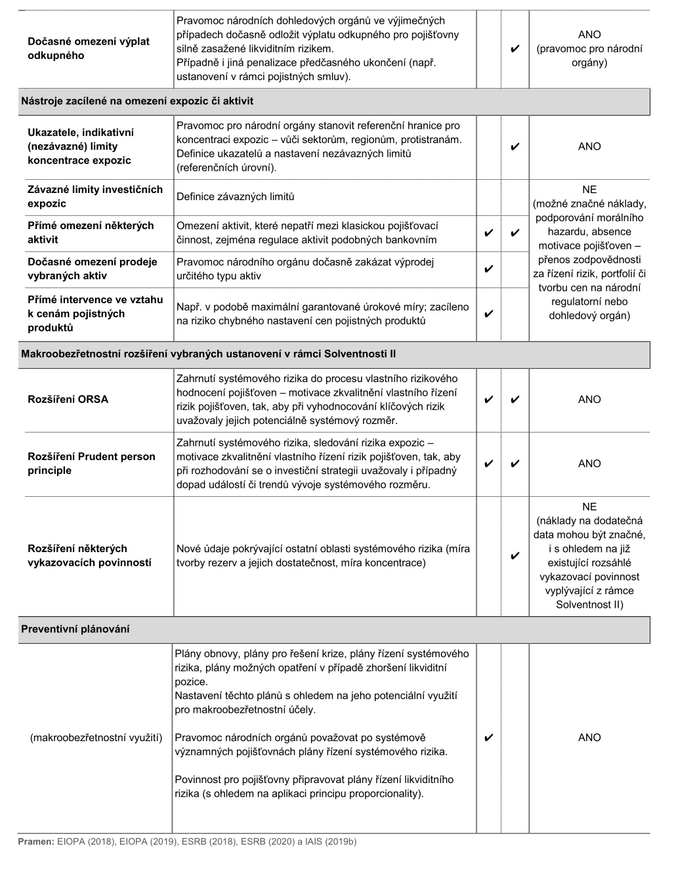

Makroobezřetnostních nástrojů v pojišťovnictví se od roku 2015 diskutovala na evropské půdě celá řada (Tab. A1 v Příloze). Při diskusích a úvahách o jejich zavádění byla zdůrazněna heterogenita pojišťoven napříč zeměmi EU. Pojišťovací sektory jsou rozdílné ve významu, struktuře, roli v poskytování investičních produktů, současných trendech vývoje a v neposlední řadě i tím, že se řídí rozdílnými účetními standardy.[6] Státy se shodly na tom, že volbu nástroje vzhledem k určité skupině pojišťoven či jejich aktivit je možné koordinovat napříč EU, avšak zároveň s možností zohlednění národních specifik.

Tento závěr je ve velké míře v souladu se čtyřmi již v úvodu zmíněnými principy, které ČNB při svých diskusích prosazovala.[7] ČNB z důvodu dosažení maximální efektivnosti a účelnosti své politiky považuje za důležité zejména to, aby rozhodnutí o aktivaci a kalibraci makroobezřetnostního nástroje bylo ponecháno na národní úrovni. Národní diskrece je nutná i kvůli možnosti volně aplikovat princip proporcionality[8] a tím zajištovat rovnováhu mezi efektivností celého makroobezřetnostního rámce a dodatečnými náklady (náklady na dodatečné vykazovací povinnosti, kapitál, řízení rizik, nárůst ceny či snížení dostupnosti pojistných produktů, odklady výplat odkupného z pojistných smluv, pokles příjmu z majetkových účastí v pojišťovnách aj.). Orgán EIOPA by měl rozhodování na národní úrovni podpořit přípravou doprovodných pokynů doporučujících vhodné zásady a kritéria ohledně spuštění, ukončení a kalkulace (kalibrace) jednotlivých nástrojů.

Mohlo by vás zajímat: Dušan Šídlo: Životní pojištění má to nejlepší před sebou

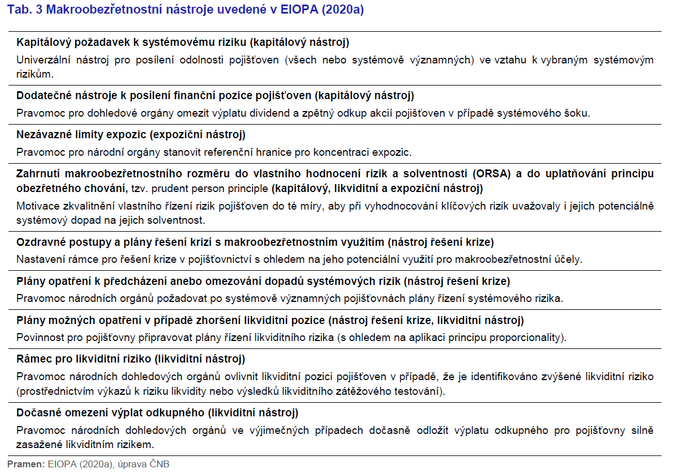

Na základě široké diskuse s dohledovými orgány členských států EU, ale i s pojišťovacím sektorem vytvořil orgán EIOPA užší seznam makroobezřetnostních nástrojů, přičemž jejich výběr odrážel připomínky a postoje jednotlivých států. Tento seznam byl součástí odborně-technického posudku EIOPA požadovaného Evropskou komisí ke stávajícímu rámci Solventnost II a jeho revizi (EIOPA, 2020a). Orgán EIOPA se ve své odpovědi Evropské komisi neomezoval pouze na některé konkrétní oblasti, které původní požadavek zahrnoval10, ale navrhl přidat do rámce Solventnost II obecný článek, který by zakotvil cíle makroobezřetnostní politiky v pojišťovnictví a nabídl k implementaci i konkrétní nástroje. Ty je možné rozdělit do čtyř skupin: (1) kapitálové nástroje, (2) expoziční nástroje, (3) likviditní nástroje a (4) nástroje řešení krize (preventivní plánování).

Pro posílení kapitálové odolnosti pojišťoven vůči systémovým rizikům byl doporučen kapitálový požadavek k systémovému riziku. Nabízejí se přitom tři základní důvody navýšení kapitálového požadavku. Prvním je posílení odolnosti systémově významné pojišťovny, čímž se sníží pravděpodobnost jejího selhání. Druhým je posílení odolnosti pojišťoven společně vysoce exponovaných vůči např. jednomu konkrétnímu trhu, sektoru či produktu. Třetím je posílení odolnosti pojišťoven vůči rizikovému chování, přičemž nástroj by snižoval motivaci pojišťoven k provádění určitých rizikových aktivit (např. nespadajících pod tradiční pojišťovnictví). Zavedení kapitálového požadavku k pokrytí systémového rizika je makroobezřetnostní nástroj, který je kladně hodnocen i na mezinárodní úrovni. Představuje flexibilní možnost požadovat další kapitálové posílení pojišťoven. Lze očekávat, že požadavek by se v případě ČR aplikoval především v souvislosti s rizikovými charakteristikami systémově významných pojišťoven či v souvislosti s jejich koncentrovanými expozicemi v pojišťovacím sektoru vůči určitému trhu (např. nemovitostní, dluhopisový), jehož náhlá změna ve vývoji má potenciál významně ovlivnit jiné trhy.

Návrh na pravomoc pro národní dohledový orgán zajistit posílení kapitálové odolnosti pojišťoven formou dočasného omezení výplaty dividend či zpětného odkupu akcií vychází ze zkušeností s negativními dopady koronavirové pandemie v roce 2020 na finanční trhy. Vzhledem k vysoké nejistotě ohledně dalšího vývoje a obavám z přílišného snížení kapitálové vybavenosti pojišťoven byla v EU vydána plošná doporučení ohledně pozastavení výplat dividend. Přímé zakotvení obdobné pravomoci v legislativě by mohlo v podobných případech usnadnit národním orgánům reakci na výjimečně nepříznivé ekonomické či finanční podmínky.

Mohlo by vás zajímat: Ivan Gabal: Anatomie neúspěchu. Poznámky ke kořenům českého pandemického debaklu

Dalšími doporučovanými nástroji jsou ukazatele, resp. limity koncentrace vybraných expozic (expoziční nástroje). Tento nástroj má za cíl stanovit maximální možné expozice vůči jednotlivým typům pojistných produktů, sektorům, regionům či entitám. V souladu se současným přístupem v Solventnosti II by toto riziko mělo být řešeno tím, že případné limity by měly být pouze nezávazné (indikativní). Rozhodnutí o využití tohoto nástroje by mělo zůstat na národní úrovni, neboť míry koncentrace expozic v pojišťovacím sektoru, její povaha i případné důsledky se napříč státy EU značně liší.11 Případná významnější rizika pramenící z nadměrné koncentrace by navíc mohla být efektivněji řešena aplikací dodatečných kapitálových požadavků k pokrytí systémového rizika.

Dalšími doporučenými expozičními nástroji jsou rozšíření ORSA a principu obezřetného chování (prudent person principle). Tyto nástroje ponechají iniciativu v řízení rizik včetně systémového na straně pojišťoven. Velmi zjednodušeně se pod tímto nástrojem požaduje, aby pojišťovny do svých procesů vlastního rizikového hodnocení (ORSA) zahrnuly vliv systémových rizik na jejich solventnost. Dohledové orgány by měly posuzovat zprávy ORSA předložené pojišťovnami v kontextu potenciálního nepříznivého dopadu vývoje makroekonomických podmínek, situace na finančních trzích a z nich plynoucích systémových rizik. Smyslem rozšíření principu obezřetného chování je, aby pojišťovny investovaly do aktiv a investičních nástrojů, jejichž rizika včetně systémového lze správně identifikovat, měřit, sledovat, řídit a vhodně zohlednit při posuzování svých celkových solventnostních potřeb vzhledem k rizikovému profilu či obchodním strategiím.

Mohlo by vás zajímat: Švédsko: Povedou dopady pandemie ke zvýšení penzí?

Z nástrojů preventivního plánování byly vybrány tzv. ozdravné postupy a plány řešení krizí. Nejedná se primárně o makroobezřetnostní nástroje. V případě tvorby a/nebo aktivace plánů by však měly být systémový rozměr i existující makroobezřetnostní nástroje v pojišťovnictví brány v úvahu, stejně jako případná existence garančního schématu v pojišťovnictví. To by mělo pomoci zabránit systémovým důsledkům selhání v podobě šíření nákazy. Vzhledem k potenciálně vysokým nákladům na zavedení a udržování těchto nástrojů by však měl být prosazován princip proporcionality.

Jako další nástroje spadající pod preventivní plánování byly doporučeny plány opatření k předcházení anebo omezování dopadů systémových rizik (SRMP) a plány možných opatření v případě zhoršení likviditní pozice (LRMP). Plány řízení systémového rizika a řízení likvidity jsou zaměřeny na zvýšení připravenosti a posílení schopnosti pojišťoven řídit rizika i v případě krizového vývoje. Národní orgány dohledu by měly mít v pravomoci nařídit systémově významným pojišťovnám, jejichž činnosti nebo produkty mají vyšší pravděpodobnost být dotčeny systémovým rizikem, aby připravily plány řízení systémového rizika. Národní orgán dohledu by mohl rovněž rozhodnout o zařazení jednotlivých pojišťoven mezi systémově významné na základě kritérií, jako jsou např. velikost podniku, propojenost s finančním systémem, povaha expozic nebo rozsah a složitost činností pojišťovny. Dále se navrhuje, aby plány řízení likvidity, jejichž cílem je identifikace likviditních problémů, posílení současného rámce řízení likvidity nebo návrhy řešení možných likviditních problémů, byly v regulatorním rámci Solventnost II sestavovány všemi pojišťovnami. Národním orgánům dohledu by však v souladu s principem proporcionality mělo být také umožněno případně nevyžadovat tyto plány od systémově nevýznamných pojišťoven.

Mohlo by vás zajímat: Karel Janeček: Korona matematicky i lidsky

V oblasti likvidity se doporučuje relativně „silný“ nástroj v podobě dočasného odkladu výplaty odkupného. Jeho přínosy a náklady by však měly být podrobeny dalšímu zkoumání. Při spuštění tohoto nástroje může totiž docházet k zásadnímu narušení práv pojistníků. Tento nástroj by měl poskytnout určitou pravomoc národnímu orgánu dohledu dočasně zakázat výplatu odkupného po dobu, dokud nebude sníženo riziko likvidity, které by mohlo ohrozit stabilitu finančního systému nebo výplatu odkupného omezit za předpokladu, že nebude nijak omezeno pojistné plnění. Pokud by například všichni pojistníci současně odstoupili od svých pojistných smluv a požadovali odkupné, životní pojišťovny by tak mohly čelit nedostatku likvidity. To by následně mohlo vést k výrazným ztrátám pojišťoven z důvodu držení převážně aktiv s dlouhodobou splatností. Se zavedením tohoto nástroje ovšem vzniká určité potenciální riziko, že se sníží motivace pojišťoven k vlastnímu obezřetnému řízení likviditního rizika. Nástroj by tedy měl spadat spíše do kategorie nástrojů poslední instance, které se aplikují, pokud jakékoliv jiné možnosti pro zabránění systémových důsledků náhlého hromadného odlivu pojistníků selžou. V podmínkách ČR je dočasné omezení výplaty odkupného méně relevantním nástrojem, a to z důvodu existence tříměsíční lhůty pro splatnost odkupného od dne doručení žádosti o výplatu odkupného.

Likviditní riziko by rovněž mělo být zohledněno i v doporučeném rámci pro likviditní riziko. Tento rámec je v materiálu EIOPA (2020a) definován zatím obecně jako určité pravomoci pro národní dohledové orgány zasáhnout, pokud identifikují systémově významnou zranitelnost pojišťoven v oblasti rizika likvidity. Tato pravomoc by mohla zahrnovat určité prvky limitů expozic (v návaznosti na likvidnost jednotlivých kategorií aktiv) či požadavek na udržování likviditního polštáře (dle návrhu ESRB, 2020). Rámec pro likviditní riziko by rovněž měl být doplněn posílením možností národních dohledových orgánů identifikovat toto riziko prostřednictvím dodatečných vykazovacích povinností či provádění likviditního zátěžového testování.

Bez ohledu na konkrétní podobu tohoto rámce pro likviditní riziko by mělo být zajištěno komplexní vyhodnocení všech souvisejících přínosů a nákladů a zachování národní diskrece. I v případě rizika likvidity totiž existují rozdíly mezi zeměmi EU v rozsahu a míře závažnosti tohoto rizika. V případě některých zemí včetně ČR lze toto riziko považovat za méně systémově významné.

4 Závěrem

Pojišťovací sektor může vzhledem ke svému významu a objemu spravovaných aktiv za určitých podmínek přispívat k rizikům pro finanční stabilitu. Z těchto důvodů se již několik let diskutuje ve strukturách ESFS vhodný makroobezřetnostní rámec pro tento sektor. Diskuse nabyla na intenzitě v souvislosti s revizí regulatorního rámce Solventnost II včetně zhodnocení adekvátnosti tohoto rámce pro makroobezřetnostní dohled. V roce 2020 připravil na základě této široké diskuse orgán EIOPA materiál k revizi rámce Solventnost II určený Evropské komisi, jehož součástí byla i kapitola k makroobezřetnostní politice obsahující i výběr potenciálních makroobezřetnostních nástrojů.

Článek na tyto navrhované úpravy legislativního rámce Solventnosti II v oblasti makroobezřetnostní politiky navázal. Ve své hlavní části nabídl možnou podobu rámce makroobezřetnostní politiky v pojišťovnictví. Představil hlavní cíle této politiky: (i) dosažení finanční stability jako konečný cíl, (ii) snížení pravděpodobnosti vzniku a dopadu systémové krize jako dva zprostředkující cíle a (iii) zvýšení odolnosti pojišťoven (zejména systémově významných) a snížení systémového rizika plynoucího z aktivit pojišťoven jako dva hlavní operativní cíle. Článek navrhl i rozhodovací proces pro aktivaci vhodných makroobezřetnostních nástrojů. Ten by měl být založen na systematickém sledování kumulace a projevů systémového rizika v pojišťovnictví, na zhodnocení míry odolnosti pojišťovacího sektoru vůči existujícím či případným vznikajícím rizikům a na posouzení míry působení stávajících obezřetnostních nástrojů. Navržený proces by měl pomoci s vhodným výběrem nástroje zacíleného buď na zvýšení odolnosti pojišťoven, nebo na omezení některých jejich rizikových aktivit či charakteristik

Mohlo by vás zajímat: Nejvyšší soud dvakrát k pojištění motorových vozidel

V souladu s dlouhodobě prosazovanými principy dosažení maximální efektivnosti a účelnosti své politiky považuje ČNB za důležité zejména to, aby rozhodnutí o aktivaci a kalibraci makroobezřetnostního nástroje bylo ponecháno na národní úrovni. ČNB rovněž považuje za vhodné v odůvodněných situacích preferovat spíše nástroje, které motivují pojišťovny ke kvalitnímu vlastnímu řízení rizik před nastavováním a vynucování explicitních makroobezřetnostních limitů. Ze široké škály diskutovaných nástrojů napříč zeměmi EU byly do užšího výběru zahrnuty dva kapitálové nástroje, nezávazné limity expozic, nástroje motivující zkvalitnění vlastního řízení rizik pojišťoven, nástroje zaměřené na likviditní situaci pojišťoven a preventivní plánování.

Z pohledu ČNB jsou nástroje navržené v užším výběru v materiálu EIOPA k revizi rámce Solventnost II dostačující pro dosažení cílů makroobezřetnostní politiky v pojišťovnictví napříč zeměmi EU. ČNB zároveň zastává názor, že v případě použití některých těchto nástrojů mohou vznikat vysoké dodatečné náklady a jejich použití by proto mělo být omezeno na zcela výjimečné případy. To se týká zejména dočasného omezení výplat odkupného. Přínosy tohoto nástroje mohou být v případě zemí, jakou je ČR, relativně nízké i s ohledem na již existující tříměsíční lhůtu pro výplatu. Navíc využití takového nástroje může vést k zesílení případného negativního sentimentu a již samotná jeho existence může přispívat k morálnímu hazardu. Rovněž náklady spojené se zaváděním dodatečných vykazovacích povinností a požadování plánů řízení likvidity či systémového rizika mohou být neúměrné zejména pro menší pojišťovny, a proto je nezbytné u těchto nástrojů důrazně zajišťovat uplatnění principu proporcionality. Diskutabilní z pohledu efektivnosti je rovněž případné stanovení limitů na expozice. Lze tedy předpokládat, že nástroje v užším výběru budou ještě podrobovány dalším analýzám a budou vypracovány další dopadové studie jejich potenciálního působení, a to minimálně na úrovni ČNB jako orgánu odpovědného za péči o finanční stabilitu v ČR.

Zlatuše Komárková

Adam Kučera

Sekce finanční stability

Česká národní banka

PŘÍLOHA

LITERATURA

- Arena, M. (2008): Does Insurance Market Activity Promote Economic Growth? A Cross-Country Study for Industrialized and Developing Countries. Journal of Risk and Insurance, 75(4), 921–946.

- ČNB (2020): Zpráva o finanční stabilitě 2019/2020, Česká národní banka. https://www.cnb.cz/cs/financni-stabilita/zpravy-fs/zprava-o-financni-stabilite-2019-2020/.

- Dvořák, M., Gronychová, M., Hausenblas, V. a Komárková, Z. (2016): Může být český pojišťovací sektor zdrojem systémového rizika?, Česká národní banka, Tematický článek, Zpráva o finanční stabilitě 2015/2016.

- EIOPA (2017): Systemic Risk and Macroprudential Policy in Insurance. First Paper on Macroprudential Policy in Insurance. https://www.eiopa.europa.eu/sites/default/files/publications/pdfs/first_paper.pdf. European Insurance and Occupational Pensions Authority, 2017.

- EIOPA (2018): Other Potential Macroprudential Tools and Measures to Enhance the Current Framework. Third Paper on Macroprudential Policy in Insurance. https://www.eiopa.europa.eu/sites/default/files/publications/pdfs/third_paper.pdf. European Insurance and Occupational Pensions Authority, 2018.

- EIOPA (2019): Consultation Paper on the Opinion on the 2020 Review of Solvency II, kapitola 11: Macroprudential Policy. https://www.eiopa.europa.eu/content/consultation-paper-opinion-2020-review-of-solvency-ii. European Insurance and Occupational Pensions Authority, říjen 2019.

- EIOPA (2020a): Opinion on the 2020 Review of Solvency II. https://www.eiopa.europa.eu/content/opinion-2020-review-of-solvency-ii. European Insurance and Occupational Pensions Authority, prosinec 2020.

- EIOPA (2020b): Financial Stability Report December 2020. https://www.eiopa.europa.eu/content/financial-stability-report-december-2020_en. European Insurance and Occupational Pensions Authority, prosinec 2020.

- ESRB (2015): Report on Systemic Risks in the EU Insurance Sector, European Systemic Risk Board, prosinec 2015.

- ESRB (2018): Macroprudential Provisions, Measures and Instruments for Insurance, European Systemic Risk Board, listopad 2018.

- ESRB (2020): Response Letter to a Consultation of the European Commission on the Review of Solvency II. https://www.esrb.europa.eu/pub/pdf/other/esrb.letter201016_on_response_to_Solvency_II_review_consultation~8898c97469.en.pdf?acea8da5f1337e2ccd5eeff788656a17. European Systemic Risk Board, říjen 2020.

- Geneva Association (2012): The Social and Economic Value of Insurance. The Geneva Association, 2012.

- IAIS (2011): Insurance and Financial Stability. International Association of Insurance Supervisors, listopad 2011.

- IAIS (2019a): Holistic Framework for Systemic Risk in the Insurance Sector. https://www.iaisweb.org/page/supervisory-material/financial-stability/file/87109/holistic-framework-for-systemic-risk. International Association of Insurance Supervisors, listopad 2019.

- IAIS (2019b): Insurance Core Principles and Common Framework for the Supervision of Internationally Active Insurance Groups, Updated November 2019. https://www.iaisweb.org/page/supervisory-material/insurance-core-principles-and-comframe/file/87202/iais-icps-and-comframe-adopted-in-november-2019. International Association of Insurance Supervisors, listopad 2019.

- Jobst, A., A., Sugimoto, N. a Broszeit, T. (2014): Macroprudential Solvency Stress Testing of the Insurance Sector. Mezinárodní měnový fond, WP/14/133, červenec 2014.

- Kučera, A., Szabo, M. (2020): Propojenost a nákaza ve finančním systému ČR. Tematický článek o finanční stabilitě 5/2020, Česká národní banka.

- Lee, C., Lee, C. a Chiu, Y. (2013): The Link Between Life Insurance Activities and Economic Growth: Some New Evidence. Journal of International Money and Finance, 32 (2013): 405–427.

- Lee, H. (2019): Insurance Development and Economic Growth. Financial Statistical Journal 1 (4), 2019.

- MMF (2016): The Insurance Sector – Trends and Systemic Risk Implications. Mezinárodní měnový fond, Global Financial Stability Report 2016, Chapter 3.

- Skipper, H., Jr., 1997, Foreign Insurers in Emerging Markets: Issues and Concerns, Center for Risk Management and Insurance, Occasional Paper, 97–102.

[1] Tradičním pojišťovnictvím se rozumí aktivity pojišťoven, které úzce souvisí s primárními účely pojišťovnictví: sdílení rizik a zprostředkování akumulace úspor domácností a jejich umístění na finančních trzích. Ostatní možné „netradiční“ aktivity pojišťoven zahrnují poskytování úvěrů či spekulativní aktivity v oblasti derivátových transakcí – např. aktivity na trhu swapů úvěrového selhání bez dostatečného zajištění přispěly k pádu pojišťovny AIG v roce 2008. Tyto netradiční aktivity mohou být vnímány jako rizikovější s ohledem na možnou zhoršenou schopnost pojišťoven zhodnotit související rizika. V ČR není zapojení pojišťoven do netradičních aktivit v současnosti významné.

[2] EIOPA v přípravě revize regulatorního rámce Solventnost II představuje významného partnera Evropské komise. EIOPA byla formálně požádána Evropskou komisí o přípravu tohoto podkladového materiálu (technické rady) v únoru 2019.

[3] Popis systémového rizika v pojišťovnictví a jeho hlavních prvků a kanálů představily orgány EIOPA a ESRB, které jednotlivé kanály působení popisují detailněji ve svých hlavních dokumentech k tomuto tématu: EIOPA (2017) a ESRB (2018), a rovněž ČNB v českém prostředí ve článku Dvořák a kol. (2016).

[4] K 30. 6. 2020 držely pojišťovny v EU státní dluhopisy v celkové hodnotě 2,5 bil. EUR, korporátní dluhopisy v hodnotě 2,3 bil. EUR, akcie v hodnotě 1,4 bil. EUR a podíly v investičních fondech v hodnotě 3,6 bil. EUR.

[5]Zátěžové testy prováděné ČNB viz https://www.cnb.cz/cs/financni-stabilita/zatezove-testy/pojistovaci-sektor-a-sektor-penzijnich-spolecnosti/. Zátěžové testy prováděné EIOPA viz https://www.eiopa.europa.eu/topics/stress-test_en.

[6] Poslední zmíněný rozdíl by mohl být zmírněn zavedením nového účetního standardu IFRS 17, jehož účinnost je očekávána k 1. 1. 2023 a který nahradí předchozí standard IFRS 4. Zájem či povinnost pojišťoven vést účetnictví v souladu s tímto standardem by mohl přispět k postupnému snižování rozdílů mezi účetními rámci využívanými pojišťovnami v jednotlivých zemích EU. Díky tomu by se zvýšila porovnatelnost účetních hodnot kapitálu, výsledku hospodaření či pojistně technických rezerv.

[7] 1) Preference motivování pojišťoven dostatečně řídit podstupovaná rizika před vynucováním regulatorních limitů, 2) zachování národní diskrece a flexibility na národní úrovni, 3) komplexní vyhodnocení přínosů a nákladů uvažovaných makroobezřetnostních nástrojů a 4) využití již existujících mikroobezřetnostních nástrojů, jsou-li efektivnější a účelnější.

[8] Princip proporcionality odráží fakt, že pro některé menší subjekty (pojišťovny) by náklady spojené s aktivací makroobezřetnostního rámce mohly být relativně značně zatěžující, přičemž vzhledem ke své velikosti tyto subjekty samy o sobě nezakládají riziko systémového rozměru. Dle principu proporcionality by tak měly nástroje ovlivňovat pouze tu část trhu, u které přínosy ze snížení systémového rizika převyšují náklady plynoucí ze zavádění makroobezřetnostních nástrojů.

Komentáře

Přidat komentář