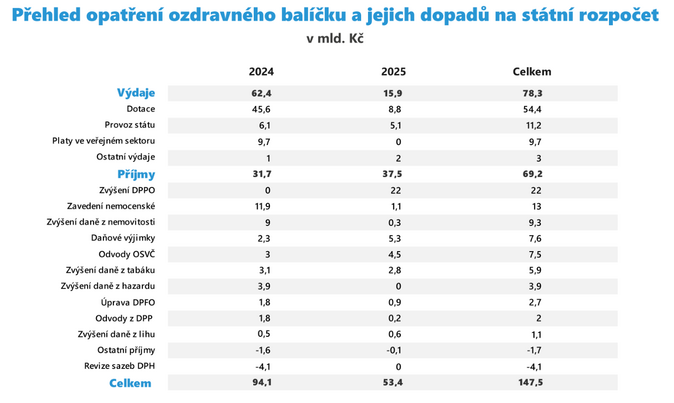

Konsolidační balíček chce vláda v legislativním znění schválit už během června tak, aby jeho projednávání v Poslanecké sněmovně mohlo začít ještě před sněmovními prázdninami a všechna opatření snižující deficit státního rozpočtu o 94,1 miliardy korun vstoupila v platnost již od 1. ledna 2024. Parametry důchodové reformy chce vláda v následujících dnech a týdnech probrat se sociálními partnery. „Název Česko ve formě vystihuje hlavní společný cíl této vlády, tedy dostat opět naši republiku do situace, kdy zásadně změníme trend rostoucího zadlužování našeho státu, a tedy budoucích generací. Tempo zadlužování České republiky je hrozivé. Je neblahým dědictvím předchozích populisticko-socialistických vlád. Kdybychom nyní nedokázali šlápnout na brzdu, situace by se už za několik málo let vymkla z ruky a odnesly by to naše děti a naši vnuci. A to nikdo rozumný a nikdo zodpovědný nemůže dopustit. A tato vláda je a bude rozpočtově odpovědnou vládou. Máme k tomu plný mandát svých voličů,“ uvedl premiér Petr Fiala.

Mohlo by vás zajímat: Pojišťovna roku 2022: Triumf Kooperativy. Nejlepším makléřem PETRISK

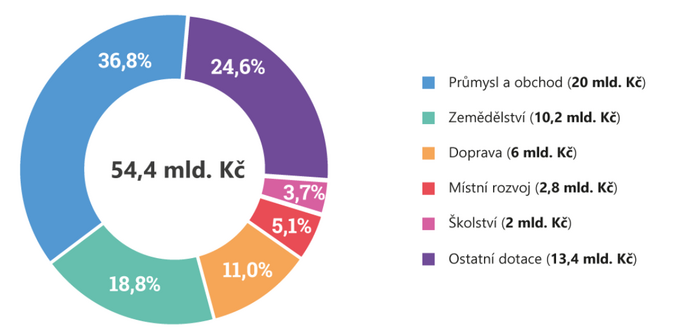

Snížení národních dotací

Navrhuje se snížení národních dotačních titulů průřezově na většině ministerstev pro roky 2024 a 2025 v celkové výši 54,4 mld. Kč. Současná situace je nesystémová a nepřehledná. Vytratil se původní záměr dotací snižovat regionální či jiné nerovnosti (sociální, zdravotní, vzdělávací aj.). Postupně se z národních dotačních titulů stal byznys, který pokřivuje tržní prostředí zejména ve prospěch velkých firem. Počet národních dotačních titulů navíc neúměrně roste a s tím narůstá i nákladná administrativa na jejich poskytování, což dlouhodobě potvrzují výroční zprávy Nejvyššího kontrolního úřadu. Klesá také efektivnost využívání národních dotací, které v mnoha případech udržují při životě projekty, které nejsou životaschopné a nemají reálný ekonomický smysl.

Snížení provozních výdajů o 5 % na každém rezortu

V souladu se strategií konsolidovat veřejné finance vláda sníží o 5 % výdaje na provoz jednotlivých ministerstev a centrálních vládních institucí, čímž se demonstruje závazek začínat „sami u sebe“. „Pokud chceme přesvědčit naše občany, že myslíme snižování tempa zadlužování země vážně, považuji za povinnost začít šetřit u nás na straně státu. Proto spoříme přes 20 miliard na provozu a v platové oblasti státu a za desítky miliard škrtáme také národní dotace. Ty podle mého názoru jen pokřivují trh a řada firem si z nich udělala regulérní dotační byznys, což potvrzují zprávy Nejvyššího kontrolního úřadu,“ vysvětluje Zbyněk Stanjura.

Snížení objemu platů ve státní sféře

Navrhuje se snížení objemu finančních prostředků na platy ve státní správě o 2 % v návaznosti na snižování agend státu, včetně organizačních složek státu a příspěvkových organizacích. Platy státních zaměstnanců totiž představují stále se zvyšující pravidelný výdaj státního rozpočtu, pro rok 2024 se jeho celkový objem předpokládá zhruba ve výši 250 mld. Kč.

Mohlo by vás zajímat: Petr Hrbáček: Stavět na kvalitní obchodní síti se vyplatí

Změny v oblasti Fondu kulturních a sociálních potřeb

Navrhuje se snížení prostředků na Fond kulturních a sociálních potřeb (FKSP) o polovinu z 2 % na 1 %. Nově bude objem peněz na FKSP tvořen z objemu nákladů zúčtovaných na platy/mzdy. Polovina této částky by měla být určena na přispívání zaměstnavatele na produkty spoření na stáří. V současné době je objem prostředků na FKSP stanoven ve výši 2 % z objemu prostředků na platy, což pro rok 2023 jen v regulovaných organizačních složkách státu a příspěvkových organizacích činí 5,2 mld. Kč. Pravidla pro využití FKSP jsou nejasně a složitě upravena ve vyhlášce o fondu kulturních a sociálních potřeb, která bude zrušena.

Zrušení územních pracovišť Finanční správy

Navrhuje se zrušení 77 územních pracovišť finančních úřadů. Vláda zruší zejména pobočky finančních úřadů, které dle výsledků provedené analýzy MF a GFŘ byly veřejností využívány jen velmi omezeně nebo zajišťovaly minimální rozsah služeb pro občany, např. služby podatelny. Přijaté kroky umožní efektivnější řízení a optimalizaci vykonávaných agend. „Náš stát si roky žil nad poměry. Jako vláda jsme si proto předsevzali vyřešit dlouhodobě neudržitelné zadlužování naší země a připravili jsme soubor stabilizačních opatření na výdajové i příjmové straně státního rozpočtu. Přestože tato opatření pocítí každý z nás, jsme přesvědčeni, že jde o krok naprosto nezbytný. Jeho smyslem je udržet takovou míru sociálního státu, jakou jsme měli dosud, a zachovat bezplatné zdravotnictví a školství, schopnost státu budovat kvalitní infrastrukturu i schopnost pomoci díky spolehlivému sociálnímu systému těm, kdo to skutečně potřebují,“ konstatoval Vít Rakušan.

Mohlo by vás zajímat: Záhadná nemoc: Dlouho trvající covid a jeho implikace

Náhrada platu při dočasné pracovní neschopnosti (karanténě) a její úhrada nově z limitu prostředků na platy

Zjednoduší se proces náhrady platu při dočasné pracovní neschopnosti. Nastaví se úhrada výdajů z limitu objemu prostředků na platy namísto současné praxe, kdy jsou tyto náhrady platu vypláceny z výdajového limitu mimo platovou oblast. Důvodem je fakt, že v současnosti jsou náhrady platu při dočasné pracovní neschopnosti (karanténě) vypláceny z výdajových limitů stanovených mimo platovou oblast, přestože jiné náhrady platu (náhrady za dovolenou, při překážkách v práci atd.), jsou hrazeny z platového limitu.

Změna podmínek vyplácení podpory v nezaměstnanosti

Zpřísní se podmínky pro přiznání nároku podpory v nezaměstnanosti v případě opakované evidence nezaměstnanosti, a to prodloužením doby důchodového pojištění nezbytného pro přiznání nároku na podporu v nezaměstnanosti. Z důvodu setrvale minimální dlouhodobé nezaměstnanosti v ČR není únosný způsob robustní podpory v nezaměstnanosti ve stávající podobě. „Jsem rád, že jsme našli shodu na zásadních principech, které se do návrhů promítly. Jsme pro co nejmenší zatížení domácností a co nejcitlivější přístup ke zdanění práce, stejně tak zachování nízkého DPH na každodenní a nejdůležitější zboží a služby. Shodli jsme se na nutnosti podpory dostupného bydlení a také se podařilo zohlednit potřeby rodin s dětmi, na které současná situace dopadá nejvíce. Hovoříme s lidmi otevřeně a nadále budeme. Neslibujeme magický recept, který vyřeší okamžitě všechny problémy. Jde ale o vykročení správným směrem ke zdravějším financím a tím i prosperující společnosti,“ prohlásil vicepremiér Ivan Bartoš.

Mohlo by vás zajímat: Petr Hrbáček: Stavět na kvalitní obchodní síti se vyplatí

Snížení státní podpory stavebního spoření u stávajících a nových smluv

Sníží se státní podpora stavebního spoření na max. 1 000 Kč/rok pro nové i stávající smlouvy. Stavební spoření vzniklo v 90. letech minulého století v době, kdy ještě nefungoval hypoteční trh a byl to způsob, jak si mohli lidé spořit na bydlení. V posledních letech nicméně ztratilo svou původní funkci. Lidé navíc naspořené peníze používají zpravidla k jiným účelům než pro účely vlastního bydlení. Nově budou moci poskytovat produkt stavebního spoření také přímo banky a úvěry ze stavebního spoření se budou poskytovat zejména na realizaci energeticky úsporných opatření pro domácnosti.

Ostatní úspory výdajů

- Úprava národního financování projektů EU: Snížení podílu spolufinancování z fondů EU zvýšením spoluúčasti konečných příjemců dotace.

- Zrušení kolkových známek jako platebního prostředku s přechodným obdobím, kdy bude ještě možné stávající kolky používat. S nárůstem elektronických plateb kartou a bezhotovostních převodů se jejich potřeba významně snížila, v minulosti navíc byla v souvislosti s jejich používáním indikována řada podvodů.

- Elektronizace příkazových bloků: Vláda provede od ledna 2025 elektronizaci pokutových bloků, které zjednoduší, zrychlí a zprůhlední procesy sankciování. V současné době se využívají pro tzv. „blokové pokuty“ papírové tiskopisy, což představuje zbytnou administrativní zátěž.

- Integrace vymáhání pohledávek: Převzetí tzv. justičních pohledávek Celní správou, která již dnes spravuje pohledávky řady institucí. Agregace správy na jednom místě kromě úspor administrativních výdajů zvyšuje efektivitu vymáhání a je rovněž přívětivější ve vztahu k dlužníkovi, který má jen jednoho věřitele.

Zvýšení ceny dálniční známky a její pravidelná valorizace

Zvýší se ceny dálniční známky o 800 Kč z 1 500 na 2 300 Kč/rok. Zavedení nového pravidelného valorizačního schématu, které bude reflektovat výši inflace. Současná cena dálniční známky je platná již od roku 2012 a v důsledku vývoje cenové úrovně se propadla její reálná hodnota. Jelikož jsou sazby dálničních známek nastaveny fixní částkou a vlivem růstu cenové hladiny jejich výše postupem času reálně klesá, je nutné jejich cenu pravidelně valorizovat. Ke zvýšení ceny dálniční známky bude docházet při kumulativní valorizaci, která umožní zvýšení ceny dálniční známky vždy v řádu celých stokorun.

Mohlo by vás zajímat: ČAP k 1Q 2023: Oproti konci loňského roku růst trhu zpomalil

Zvýšení daně z příjmů právnických osob

Vláda navrhuje zvýšení daně z příjmů právnických osob z 19 % na 21 %. Současná sazba daně ve výši 19 % patří ve srovnání s EU mezi nižší sazby a zvýšením na 21 % se přiblížíme k evropskému průměru. Navýšení sazby daně o 2procentní body bude podle úpravy rozpočtového určení daní 100% příjmem státního rozpočtu.

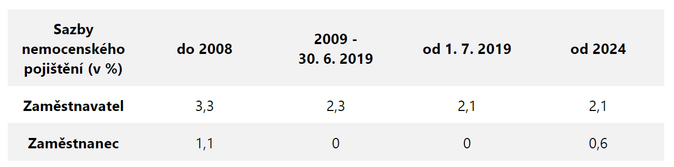

Zvýšení sazby nemocenského pojištění pro zaměstnance

Vznikne znovuzavedení nemocenského pojištění zaměstnanců ve snížené výši 0,6 %. Snížení sazby nemocenského pojištění pro zaměstnance v roce 2009 bylo nesystémovým krokem, který tehdy kritizovali i sociální partneři a vedlo k nerovnováze systému nemocenského pojištění. Sazba nemocenského pojištění placená zaměstnavateli se v roce 2019 snížila z 2,3 % vyměřovacího základu na 2,1 % jako kompenzace za zrušení karenční doby. Díky tomuto kroku a zavedení dalších dávek nemocenského pojištění (např. zavedení a poté prodloužení otcovské či zavedení pečovatelské dovolené) vykazuje od roku 2019 účet nemocenského pojištění záporné saldo, v loňském roce zhruba -8 mld. Kč. Zavedením tohoto opatření se očekává vyrovnání bilance účtu. Modelový příklad: Průměrná hrubá mzda za rok 2022 dle ČSÚ činí 40 353 Kč měsíčně, dopady na čistý příjem takového zaměstnance jsou 242 Kč měsíčně (0,6 %).

Zvýšení daně z nemovitých věcí a zavedení pravidelné valorizace

Dojde ke zvýšení sazeb daně z nemovitých věcí až na dvojnásobek plně ve prospěch státního rozpočtu. Zavedení automatické valorizace daňové povinnosti podle inflace. Odůvodnění: V souladu s doporučeními z NERV vláda navrhuje zavést sazbě daně tzv. státní koeficient ve výši 1, jehož inkaso bude 100% příjmem státu. Do současnosti přitom bylo nastavení daně pro státní rozpočet ztrátové, neboť její správa, kterou vykonávají finanční úřady, stojí 1,2 mld. Kč ročně, zatímco inkaso bylo 100% příjmem obcí. Obecní rozpočty zavedení státního koeficientu rozpočtově nijak nepoškodí a bude jim nadále náležet dosavadní inkaso daně. Od roku 2025 dále vláda navrhuje zavést podle růstu inflace automatický valorizační mechanismus daně tzv. inflačním koeficientem. Tímto krokem se má předejít situaci, kdy uvalovaná daň v průběhu času reálně klesá (většina sazeb daně nevzrostla od roku 2010).

Modelový příklad: V praxi to znamená, že uplatňuje-li obec místní koeficient ve výši 3, inkasuje trojnásobek základní sazby a zavedením státního koeficientu vzroste celková daň o třetinu. Ve většině případů, kdy obec uplatňuje pouze základní sazbu daně, tak dojde zavedením státního koeficientu ke zdvojnásobení daně, což zpravidla bude znamenat zvýšený výdaj majitele řádově ve stokorunách ročně. Například za průměrný sedmdesátimetrový byt na Praze 1 dnes majitel zaplatí cca 1 700 Kč ročně, nově bude platit cca 2 500 Kč. Za podobně velký byt v Brně zaplatí dnes majitel zhruba 600 Kč, nově to bude asi 1 200 Kč. V Ostravě a v Plzni se daň liší podle městské části. V obou městech může dosahovat až 770 Kč s tím, že nově to bude zhruba 1 450 Kč.

Mohlo by vás zajímat: 2022: Lloyd´s vykázal pojistné +19 %. SCOR reportuje čistou ztrátu

Daňové zatížení segmentu nemovitostí v ČR je v mezinárodním srovnání dlouhodobě bagatelní, což dále zvýraznilo zrušení daně z nabytí nemovitých věcí v roce 2020. Podíl výnosu běžné daně z nemovitých věcí v ČR na celkovém daňovém výnosu za rok 2020 dosahoval podílu ve výši 0,6 %, což nás řadilo na 24. místo ze zemí EU. Zároveň na HDP dosahoval zanedbatelného podílu ve výši 0,2 %, což nás rovněž řadilo na 24. místo ze zemí EU (a 36. místo z 37 zemí OECD s průměrnou hodnotou 1,8 % HDP). Při navrženém zvýšení daně z nemovitých věcí by se umístění ČR změnilo na 19. - 20. místo v EU.

„Jsme přesvědčeni, že opatření, která představujeme, jsou střízlivá vyrovnaná, a hlavně se zásadně nedotknou žádné sociální nebo jiné skupiny v naší zemi. Samozřejmě, že škrty jsou nepříjemné, bolí. My jsme si ovšem jisti, že půjde o naprosto přijatelnou cenu za to, že naše země bude ve formě a že její budoucí prosperita to všem lidem, kteří žijí, pracují a podnikají v České republice, v dalších letech plnohodnotně vynahradí,“ dodal premiér Fiala.

Mohlo by vás zajímat: Přírodní katastrofy a inflace v roce 2022 globální optikou

Zdroj: YouTube, CNN Prima news

Zrušení a snížení daňových úlev a výjimek

Vláda navrhuje omezující daňovou uznatelnost při nákupu osobních automobilů pro podnikatelské účely na první 2 miliony Kč z ceny vozu. Hlavním důvodem jsou časté situace, kdy si podnikatelé pořizují luxusní vozy k soukromému užívání, čímž se vytrácí původní záměr daňového zvýhodnění nákupu automobilů tzv. „na firmu“. Například v roce 2020 bylo 96 ze 101 nově registrovaných Ferrari v ČR registrováno na firmu. Fakticky se jedná o částečný návrat před rok 2007, kdy platilo v zákoně o dani z příjmů pro odpisování automobilů omezení ve výši 1,5 mil. Kč.

Zrušení či snížení úlev na dani z příjmů fyzických osob

- S ohledem na negativní efekty daňové výjimky vláda navrhuje parametrické snížení slevy na dani na manželku, která se nově omezí výhradně na manžela/manželku pečující o dítě pouze do 3 let věku. Hlavním důvodem omezení je, že stávající nastavení výjimky odrazuje poplatníky od vstupu na trh práce a započetí významnější výdělečné činnosti, protože při překročení limitní hranice příjmů nárok na slevu zaniká.

- S ohledem na neplnění účelu daňové výjimky vláda navrhuje zrušení tzv. školkovného neboli slevy na dani za umístění dítěte do předškolního zařízení. Hlavním důvodem je, že benefit zpravidla uplatňují středně a vysokopříjmové skupiny obyvatel s dostatečně vysokým základem daně, zatímco ti nízkopříjmoví např. samoživitelé pracující na částečné úvazky po uplatnění ostatních slev tuto podporu zpravidla pro nízký základ daně nevyužijí. Při sazbě DPFO 15 % odpovídá částka základní slevy na dani na poplatníka, tj. 30 840,- Kč ročně, základu daně ve výši 205 600 Kč. Přepočtem na měsíc jde o příjem na úrovni minimální mzdy. Pro tyto nízkopříjmové skupiny poplatníků tedy školkovné žádnou výhodou není, protože si ho vzhledem k nízké dani nemohou uplatnit. Školkovné je proto dobrým příkladem toho, že daňové nástroje nejsou vždy nejvhodnějším nástrojem realizace sociální politiky. Vláda počítá s tím, že současně dojde ke zvýšení kapacity předškolních zařízení.

- S ohledem na negativní efekty daňové výjimky vláda navrhuje zrušit slevu na dani na studenta. Hlavním důvodem je nízká efektivita vůči klasickým studentům, kterým by v principu postačovala standardní sleva na poplatníka, která plně eliminuje zdanění u výdělku 205 600 Kč ročně, což odpovídá průměrnému měsíčnímu přivýdělku ve výši cca 17 100 Kč. Tj. dodatečnou slevu na studenta využijí jen ti studenti, kteří vydělávají částky větší, naopak slabě finančně saturovaní studenti tuto slevu nevyužijí vůbec. Do okruhu uživatelů pak budou patřit mimo jiné i osoby, které mají status studenta jen formálně (tj. sice jsou ke studiu zapsaní, ale vzdělávací zařízení již nenavštěvují).

- Vláda navrhuje zrušení osvobození nepeněžních benefitů zaměstnancům, neboť jde o selektivní daňovou výjimku, kterou efektivněji uplatňují větší zaměstnavatelé. U malých firem či živnostníků s malým počtem zaměstnanců není totiž efektivní administrovat tyto daňové benefity tak, aby byly využity naplno. Některá nepeněžní plnění jsou navíc dnes osvobozena od daně do limitu 20 000 Kč/rok, zatímco jiná (např. sportovní a kulturní akce) jsou „bez limitu“ osvobozena, tj. je vytvořen prostor pro poskytování nepeněžních plnění vysoké hodnoty, které pochopitelně nečerpají průměrně placení zaměstnanci.

- S ohledem na neplnění účelu daňové výjimky vláda navrhuje zrušení osvobození nadlimitních stravenek. Ty dnes na rozdíl od stravenkového paušálu mohou být poskytovány bez limitu, čímž mohou tyto stravovací benefity činit řádově i tisíce korun denně (tzv. manažerské stravenky). V souvislosti s tím dojde i k úpravě stravovacího paušálu tak, aby ho mohly adekvátně čerpat i osoby na delších pracovních směnách.

- V souladu s principy ochrany veřejného zdraví a bojem se závislostmi vláda navrhuje snížit limit pro osvobození příjmů z tombol a hazardních her, a to ze stávajícího 1 mil. Kč na 50 000 Kč. Úplné zrušení tohoto osvobození by již nebylo produktivní, neboť by znamenalo výraznou dodatečnou administrativní zátěž pro stát, kdy by každý hráč musel podávat daňové přiznání a v něm dokládat nejen své příjmy, ale i výdaje (tj. každé „zatočení“ v automatu).

- Vláda navrhuje zrušení odpočtu za členské příspěvky odborům, jde o vysoce selektivní výjimku. Mnozí lidé jsou členy různých neziskových organizací - např. výchova a vzdělávání mládeže, sport apod. a žádný odpočet od základu daně uplatnit nemohou. Je tedy obtížné zdůvodnit, proč právě jen tento jeden neziskový subjekt má právo na toto zvýhodnění.

„Nevyhnuli jsme se logicky ani zvýšení některých příjmů rozpočtu, kde jsme ale maximálně zohlednili sociální aspekt, abychom co nejméně zatížili ohrožené skupiny obyvatel. I v jejich zájmu přitom jsou zdravé veřejné finance, díky kterým jim bude stát v dalších letech připraven pomáhat v tíživých situacích a v případě nouze nabídne záchrannou síť sociální podpory,“ říká Zbyněk Stanjura.

Mohlo by vás zajímat: Generali Česká pojišťovna končí s pojišťováním uhelných elektráren EPH

Další změny v daňových výjimkách bez významného dopadu na státní rozpočet

- Zrušení osvobození náhrady za vyvlastnění, které bude nově ve stejném daňovém režimu jako prodej majetku.

- Zrušení zvláštního daňového režimu pro plat prezidenta republiky, který bude nově standardně daněn jako příjem zaměstnance. Renta bude navázána na vývoj platu ústavních činitelů.

- Zrušení daňové uznatelnosti tichého vína jako daru do 500 Kč na reprezentaci.

- Zrušení odpočtu úhrad za zkoušky ověřující výsledky dalšího vzdělávání.

- Zrušení osvobození mzdového vyrovnání v hornictví a odstupného horníkům.

- Sjednocení selektivních výjimek do obecného neúčelového limitu do 50 tisíc Kč ročně.

Zrušení či snížení výjimek u spotřebních daní z minerálních olejů

- S ohledem na snížení cen nafty pro řidiče schválila vláda rychlejší návrat spotřební daně z motorové nafty zpět na původní úroveň před invazí Ruska na Ukrajinu dříve než k 1. 1. 2024, a to konkrétně od prvního dne měsíce po účinnosti novely. Snížení daně o 1,50 Kč/l na minimum dané evropskou směrnicí bylo v minulém roce dočasně přijato s cílem zmírnit dopady vysokých cen pohonných hmot a přispět k zajištění konkurenceschopnosti českých autodopravců.

- Vláda navrhuje zrušit osvobození leteckých pohonných hmot (letecký benzín, kerosen) od spotřební daně u vnitrostátních letů. Stávající směrnice EU obsahuje povinné osvobození tryskového paliva v rámci mezinárodní přepravy a přepravy uvnitř EU. Aktuálně probíhá revize této směrnice na úrovni EU.

- Vláda navrhuje stanovit vratky za tzv. zelenou naftu podle normativů, čímž odpadne podnikatelům povinnost vést evidence skutečné spotřeby minerálních olejů a dojde tak k výraznému snížení administrativy na straně podnikatelů i státu. Zelenou naftou se zde rozumí nárok zemědělců na vrácení části spotřební daně z minerálních olejů spotřebovaných pro zemědělskou prvovýrobu (vyjma rybníkářství).

- Vláda navrhuje zrušit vratku spotřební daně z minerálních olejů spotřebovaných v mineralogických a metalurgických procesech.

Zrušení výjimek u energetických daní

Vláda navrhuje zrušit osvobození metalurgických a mineralogických procesů od daně ze zemního plynu a některých dalších plynů, daně z pevných paliv a daně z elektřiny.

[24972]

Úprava odvodové zátěže OSVČ

V souladu s doporučeními z NERV a řadou dalších ekonomických expertů vláda navrhuje zvýšení odvodů OSVČ. Konkrétně se navrhuje zvýšit v letech 2024-2026 minimální vyměřovací základ pojistného na sociální pojištění OSVČ z 25 % na 40 % průměrné mzdy, tj. o 5 procentních bodů ročně, a tím přiblížit minimální vyměřovací základ na úroveň minimální mzdy. Zároveň se navrhuje, aby OSVČ platily pojistné nejméně z 55 % namísto současných 50 % základu daně. Zdaněny jsou obě skupiny (zaměstnanci i OSVČ) stejně sazbou daně 15 % pro základ daně do 36násobku průměrné mzdy a 23 % pro část základu daně přesahujícího 36násobek průměrné mzdy. U zaměstnanců je základem daně tzv. hrubá mzda, u OSVČ je pak základem daně rozdíl mezi příjmy a výdaji.

Zvýšení daně z tabákových výrobků a zahřívaného tabáku a zavedení daně z alternativních výrobků

Navrhuje se pravidelné zvýšení spotřební daně z cigaret, tabáku na kouření, doutníků a cigarillos o +10 % v roce 2024 a o +5 % v každém roce 2025-2027. Pravidelné zvýšení daně u zahřívaného tabáku o 15 % v každém roce 2024-2027. Zavedení nové spotřební daně z nikotinových sáčků a náplní do e-cigaret. V souladu s principy ochrany veřejného zdraví, bojem se závislostmi a doporučeními z NERV vláda navrhuje pokračovat v postupném 4letém zvyšování spotřební daně na tyto výrobky po roce 2023, kdy končí nastavený tříletý harmonogram růstu sazeb. Rychlejší růst sazeb u zahřívaného tabáku sleduje vývoj v okolních zemích a odborníky doporučované přiblížení zdanění zahřívaného tabáku k cigaretám. Aktuálně představuje daňové zatížení náplně zahřívaného tabáku zhruba 21 % daně z kusu cigaret, v roce 2024 by měl být tento poměr na úrovni 29 %. Mechanismus nové spotřební daně z nikotinových sáčků a náplní do e-cigaret vychází z pracovní verze novely evropské tabákové směrnice, která zavede regulaci těchto produktů obsahujících nikotin včetně EU minimálních sazeb. Zdanění tabáku do vodních dýmek se navrhuje upravit tak, aby podstatná část nákupu ke spotřebě v ČR nebyla realizována v zahraničí (čistě z důvodu vysoké daně).

Mezinárodní srovnání: Nejvyšší minimální sazba spotřební daně z cigaret je v Německu (177 EUR/1 000 ks), dále v Rakousku (158 EUR), v České republice (144 EUR), na Slovensku (132 EUR) a na posledním místě v Polsku (107 EUR). Polsko uplatňuje v letech 2023-2026 víceletý plán navyšování sazeb ze všech tabákových výrobků ve výši 10 % ročně. K mírnému navyšování v posledním roce přistoupily všechny okolní země s výjimkou Rakouska.

Mohlo by vás zajímat: Jiří Vokřínek: Umělá inteligence nám nerozumí

Zvýšení druhé sazby daně z hazardních her z 23 % na 30 %

V souladu s principy ochrany veřejného zdraví a bojem se závislostmi vláda navrhuje druhou sazbu 23 % uplatňovanou aktuálně u živých her (např. kostky, karty, ruleta), binga, kursových sázek (sázky na výsledek, live sázky), totalizátorových her (dostihy), tombol a turnajů malého rozsahu (poker) zvýšit na 30 %. Vláda současně navrhuje ponechat základní sazbu 35 % uplatňovanou aktuálně u loterií a technických her ve stávající výši. U technických her jsou důvodem rizika plynoucí z překročení vrcholu tzv. Lafferovy křivky, kdy další navýšení daně už kvůli rozšíření šedé ekonomiky negeneruje dodatečný přínos pro státní rozpočet.

Návrh dále řeší zásadní neproporcionalitu, kdy výnos daně z technických her (jak land-based, tak na internetu) doposud plyne na úkor ostatních obcí pouze vybrané skupině obcí, které na svém území mají povolené technické hry, což je zejména u technické hry na internetu bezdůvodné. Dopady hraní na internetu u všech typů her totiž v principu nejsou vázány na místo, kde má hazardní společnost provozovnu/sídlo. Z tohoto důvodu vláda navrhuje změnu rozpočtového určení daní tak, že výnos ze všech online hazardních her bude nově 100% příjmem státního rozpočtu a současně výnos ze všech land-based hazardních her bude nově 65% příjmem obcí a 35% příjmem státního rozpočtu.

Posun prahu 23% daně z příjmů fyzických osob ze čtyřnásobku na trojnásobek průměrné mzdy

Pásmo příjmů, v rámci, kterého se platí 23% sazba daně, bude namísto 4násobku průměrné mzdy začínat na 3násobku průměrné mzdy. Rozšiřuje se tím množina vysokopříjmových, kteří platí 23% sazbu daně z příjmů. Jde o solidární krok, aby se i vysokopříjmoví zaměstnanci více podíleli na konsolidaci veřejných financí.

Modelový příklad: V současnosti zaměstnanec platí 23% daň z příjmů, které přesahují částku 161 300 Kč. Do této sumy platí 15% daň. Nově bude tato částka zhruba ve výši 121 000 Kč (uvedené částky jsou aktuální pro rok 2023 a pravidelně se valorizují v návaznosti na růst průměrné mzdy).

Zastropování úlev z odvodů pro dohody o provedení práce

Nově se stanoví dva limity pro vznik účasti na pojištění zaměstnance, který pracuje na základě DPP (a tím i limity pro placení pojistného na sociální zabezpečení):

- první limit bude stanoven pro DPP u jednoho zaměstnavatele, a to ve výši 25 % průměrné mzdy a

- druhý limit (vyšší) bude stanoven pro vznik účasti na pojištění při souběhu více DPP u více zaměstnavatelů, a to ve výši 40 % průměrné mzdy.

Pokud zaměstnanec překročí jeden či druhý limit, bude již odvedeno také pojistné. Aby opatření mohlo být kontrolováno, bude zavedena evidence všech DPP a příjmů z těchto dohod.

Vláda tím chce vyřešit současnou nepříznivou situaci, kdy jsou dohody o provedení práce namísto příležitostného zaměstnání jediným a častým zdrojem příjmu některých zaměstnanců. Dané osoby nejsou díky tomu důchodově pojištěné, tj. po skončení práceschopnosti nemají buď vůbec nárok na starobní důchod, anebo jen velmi malý, což se odráží v čerpání dávek státní sociální podpory. Příčinou této situace je především výjimka v oblasti sociálního a zdravotního pojistného, kdy se z DPP do 10 000 Kč u jednoho zaměstnavatele neplatí pojistné. Tímto způsobem však lze být nyní zaměstnán u více zaměstnavatelů najednou a dochází tak ke kumulaci dohod. Následně tak takový zaměstnanec neplatí pojistné odvody i z poměrně velkých měsíčních příjmů.

Mohlo by vás zajímat: Unilink se připojuje k makléři Acrisure. Ivan Špirakus zůstává ředitelem INSIA

Zvýšení daně z lihu

Navrhuje se zvýšení spotřební daně z lihu o +10 % v roce 2024 a o +5 % v každém roce 2025-2027. V souladu s principy ochrany veřejného zdraví, bojem se závislostmi a doporučeními z NERV vláda navrhuje nastavit čtyřletý harmonogram růstu sazeb spotřební daně z lihu po vzoru navrženého zdanění u tabákových výrobků. Čtyřletý harmonogram zvyšování sazeb přinese transparentní plán pro obě odvětví a svým přesahem přes volební stávající období této vlády nebude ovlivněn volebním cyklem. Na základě trvalé výjimky dojednané v EU se bude nadále uplatňovat poloviční sazba u produktů z pěstitelského pálení pro vlastní spotřebu.

Zvýšení poplatků za dobývání nerostů

V souladu s programovým prohlášením vláda navrhuje navýšení úhrady za dobývání nerostů. Dosavadní systém stanovení výše úhrady z vytěženého množství a sazby dle typu nerostu zůstává zachován, upravuje se pouze výše podílu sazby k referenční ceně u uhlí o 3 %, u stavebních surovin o 2 % a u silikátových a ostatních surovin o 1 %.

Omezení osvobození při prodeji cenných papírů a podílů v obchodních společnostech

Ponechává se současné osvobození příjmů z prodeje cenných papírů od zdanění z příjmů fyzických osob do výše 100 000 Kč za zdaňovací období a zároveň se nově ohraničuje osvobození příjmu z prodeje cenného papíru/podílu ve společnosti při splnění časového testu 3 roky, resp. 5 let mezi nabytím a prodejem na 40 000 000 Kč na poplatníka jako dostatečný limit pro prodeje podílů ve start-upech a rodinných firmách. Důvodem změny je fakt, že se původní záměr snížit administrativu malým akcionářům vytratil, nyní je možné skrze tento nástroj účinně optimalizovat daňovou zátěž fyzických osob.

Mohlo by vás zajímat: Lukáš Kovanda: Inflace v Česku je stále nebetyčně vysoká

Redukce sazeb DPH a snížení daně

Navrhuje se redukce počtu sazeb DPH na základní 21 % a sníženou 12 %. Přesunutí vybraného zboží a služeb ze snížené do základní sazby DPH. V souladu s doporučeními z NERV a řadou dalších ekonomických expertů vláda tak chce zjednodušit systém DPH sjednocením dvou snížených sazeb (15 % a 10 %) do jedné společné ve výši 12 %. Opatření povede k vyšší efektivnosti a transparentnosti systému DPH, omezení příležitostí k daňové optimalizaci a v neposlední řadě k odstranění absurdit jako v případě aplikace tří různých sazeb DPH u točeného piva. Sjednocením snížených sazeb DPH ve výši 12 % vláda současně snižuje DPH (a tím i inkaso státního rozpočtu) u řady aktuálně citlivého zboží a služeb jako např. u potravin bez nápojů, vybraných léků či farmaceutických výrobků, stavebních prací, dětských autosedaček nebo pohřebních služeb. Speciální položkou jsou knihy, které vláda navrhuje DPH vůbec nezatěžovat a aplikovat nulovou sazbu.

Naopak položky bez prokazatelného sociálního či zdravotního významu, které byly zařazeny do snížené sazby minulou vládou v reakci na skutečnosti, které již pominuly (covidová krize, povinnost EET), navrhuje vláda přesunout do základní sazby DPH. Konkrétně se jedná o kadeřnické a holičské služby, točené pivo, služby autorů a umělců, sběr, přeprava a skládkování komunálního odpadu, opravy obuvi, kožených výrobků a kol, úklidové práce, palivové dřevo, noviny. Ostatní položky z některé ze dvou snížených sazeb zůstávají ve sjednocené snížené sazbě 12 %. Ze základní do snížené sazby DPH se přesouvá pouze příležitostná hromadná autobusová doprava osob. Rozpočtově negativní souhrnný dopad všech navržených úprav systému DPH vytváří současně protiinflační stimul.

Mohlo by vás zajímat: Ivan Špirakus: Umělá inteligence v pojišťovnictví má obrovský potenciál

Důchodová reforma

Návrh důchodové reformy počítá mimo jiné s automatickou změnou věku odchodu do důchodu na základě doby dožití podle údajů Českého statistického úřadu, se zpřísněním pravidel pro předčasný odchod do důchodu, se zpomalením tempa růstu nových důchodů či úpravou valorizací již vyplácených důchodů. Vláda chce také omezit kumulace dohod o provedení práce a více motivovat občany využívat místo toho práci na zkrácený úvazek. Jedním z cílů reformy je také zajistit vyšší důchody pro osoby samostatně výdělečně činné.

Přesné parametry úpravy penzí jsou detailně popsány ZDE

„V životě máme každý své vlastní představy a cíle. Jedno ale máme, věřím, společné. Na budoucnosti našich dětí nám záleží ze všeho nejvíce. A to je hlavní důvod, proč dnes představuji důchodovou reformu. Za posledních třicet let se o ní hodně namluvilo, žádná vláda ale nenašla odvahu něco udělat. Proč? Z obavy, že nebude populární. Že je lepší nemyslet na budoucnost a jen žít teď a tady. Já jsem ale šel do politiky, abych něco změnil, aby se v České republice vždy žilo dobře. To je cíl a smysl dnes představené důchodové reformy – zajistit důstojné důchody pro všechny generace a stát, který bude fungovat. Věřím, že se to povedlo,“ uvedl místopředseda vlády a ministr práce a sociálních věcí Marian Jurečka.

Komentáře

Přidat komentářJSEM TAK VDĚČNÝ UDAMA. DĚKUJI PANE!

Dobrý den! Jsem Martina Bonucci a toto je můj příběh. Po 3 letech rozpadlého manželství mě manžel opustil se třemi dětmi a můj život byl zničen. Chtěl jsem to všechno ukončit, málem jsem spáchal sebevraždu, protože jsem byl tak depresivní. Celou tu dobu jsem byl tak emocionálně depresivní a život mi připadal bezvýznamný. V osudný den jsem při brouzdání po internetu narazil na několik svědectví o doktoru Udamovi. Někteří lidé svědčili, že to přivedlo jejich Ex zpět, někteří svědčili, že to obnovuje dělohu a léčí nemoci pomocí jeho bylin. Víc mě zajímalo usmíření s manželem, které Dr. Udama umožnil za 3 dny. Nyní je můj manžel zpět a od té doby žijeme šťastně. Děkuji. Zde zanechám váš kontakt na všechny. E-mail: udamaada@gmail.com Volejte / Whatsapp: +27 65 897 8226